L’Edito du Jeudi 24 Octobre 2013: Le no-taper et le no-plafond de la dette sont des révélateurs. La question de la ponction sur les dépôts bancaires revient à l’ordre du jour! Par Bruno Bertez

Vous avez peut-être remarqué que, de temps à autre, des institutions ou des personnes, dites de haut rang, lancent des ballons d’essai sur le mode de résolution des futures crises bancaires. Ceci correspond à deux objectifs. Le premier est de tenter de lancer un débat que beaucoup veulent escamoter, le second est de déstabiliser, de menacer le statu quo dans lequel l’Europe voudrait s’enfoncer.

Récemment, c’est le FMI qui a relancé la question et nous l’avons commenté dans un article qui fut très suivi. Le FMI rue dans les brancards, il fulmine de l’attitude et de la position des Européens, laquelle position consiste à faire l’autruche. Le FMI a été ulcéré du traitement imbécile de la crise grecque, il a fait une note très sévère sur ce sujet, tancé les Européens qui se sont engagés dès le premier bail-out dans une voie stupide et coûteuse, au lieu d’accepter, dès le début, la restructuration des dettes. Le FMI ne veut plus que cela se reproduise, et même s’il est dominé par les Européens, les Asiatiques et les USA ne sont pas satisfaits, ils veulent des changements et l’Europe s’y oppose. Il est sûr qu’à l’avenir, les Européens auront les mains moins libres pour leurs solutions du type mouton à cinq pattes. Aux USA, Christine Lagarde est raillée, Christine Laggard!

Récemment, c’est le FMI qui a relancé la question et nous l’avons commenté dans un article qui fut très suivi. Le FMI rue dans les brancards, il fulmine de l’attitude et de la position des Européens, laquelle position consiste à faire l’autruche. Le FMI a été ulcéré du traitement imbécile de la crise grecque, il a fait une note très sévère sur ce sujet, tancé les Européens qui se sont engagés dès le premier bail-out dans une voie stupide et coûteuse, au lieu d’accepter, dès le début, la restructuration des dettes. Le FMI ne veut plus que cela se reproduise, et même s’il est dominé par les Européens, les Asiatiques et les USA ne sont pas satisfaits, ils veulent des changements et l’Europe s’y oppose. Il est sûr qu’à l’avenir, les Européens auront les mains moins libres pour leurs solutions du type mouton à cinq pattes. Aux USA, Christine Lagarde est raillée, Christine Laggard!

La question de la situation du secteur bancaire est au centre des débats. Les Européens disent: « Circulez, il n’y a rien à voir! ». Les Américains et le FMI sont quasi sûrs que, si on soulève les tapis, on trouvera des cadavres. Ils ajoutent même que si on faisait un audit sérieux, cela ne suffirait pas encore, car, en regard des pertes et déséquilibres qui se manifestent dans les crises, les pertes dissimulées maintenant sont encore très très faibles. Cela est vrai, en cas de sinistre, tous les chiffres galopent.

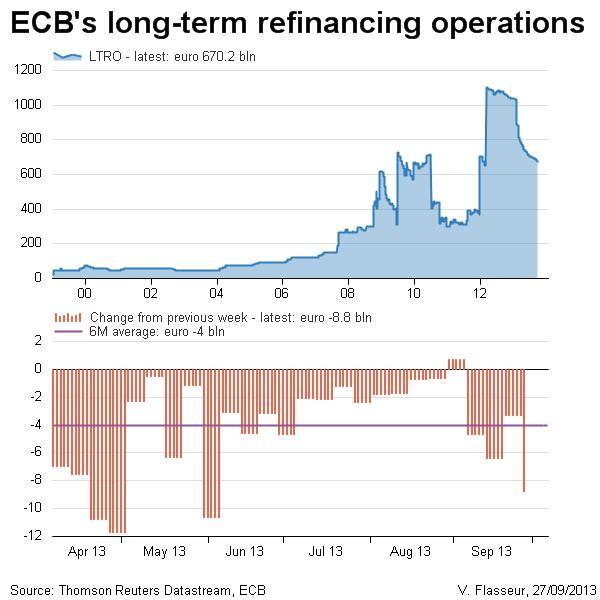

Draghi dégage plus ou moins en touche lorsqu’il répond, nous traiterons le problème bancaire quand nous en aurons les moyens, sous-entendus quand nous serons d’accord sur les dispositifs pour résoudre le problème. Un peu comme ce qu’ont fait les Américains avec la crise de la dette de l’Amérique Latine, ils n’ont extériorisé les pertes que bien plus tard quand ils ont pu les couvrir. En fait, beaucoup sont partisans de préparatifs discrets pour, si une occasion se présente, avoir l’excuse de mettre en place le dispositif. Et c’est là où vient le débat sur le bail-in, c’est à dire le prélèvement sur les comptes bancaires des particuliers. La masse énorme des sommes en jeu indique qu’il faudra faire payer les créanciers des banques à un moment donné. Les créanciers, ce sont ceux qui prêtent de l’argent aux banques, qui déposent leur argent chez elles, parmi ceux-ci, les déposants.

La Banque centrale européenne (BCE) a annoncé mercredi le démarrage début novembre de l’examen des bilans de 124 banques de la zone euro, dont le résultat sera connu dans un an, en même temps que celui des tests de résistance de l’Autorité bancaire européenne (EBA).Il sera mené en coopération avec les autorités de supervision nationale, et avec le soutien d’un cabinet de conseil externe Oliver Wyman.

Les banques seront soumises à un «examen exhaustif» de leur comptes, qui inclura un examen de leurs risques (liquidités, endettement, financement) et une revue de tous leurs types d’actifs au 31 décembre 2013 dont les prêts non-performants, restructurés ou leur exposition à la dette des Etats de la région.

Il sera basé sur un niveau de fonds propres de 8%, composé d’un ratio de solvabilité Tier 1 de 4,5% associé à un matelas de protection de 2,5%, plus 1% supplémentaire pour tenir compte du risque systémique représenté pour le système par les banques d’importance significative. Outre ces deux étapes, les banques de la zone euro seront soumises à de nouveaux tests de résistance pour déterminer leur capacité de résistance à des chocs importants, qui seront menés «en étroite coopération» entre la BCE et l’EBA et dont les détails seront communiqués ultérieurement.

Ces examens ont trois objectifs, souligne encore la BCE: assurer la transparence du système bancaire de la zone euro, permettre de «réparer» en identifiant et menant à bien les corrections nécessaires, et améliorer la confiance des investisseurs en leur assurant que le système est sain.

«Une seule évaluation globale, uniformément appliquée à toutes les banques significatives – qui comptent pour 85% du système bancaire européen – est une étape importante pour l’Europe et l’avenir du système économique de la zone euro», a déclaré le président de la BCE, cité dans le communiqué publié mercredi. AFP

Les gouvernements européens, pas tous, veulent faire payer les déposants, comme on a fait à Chypre. Certains ne veulent plus de bail-out, ils ne veulent plus que ce soient les contribuables qui paient. Ils disent : Ceux qui ont prêté doivent perdre de l’argent, ils refusent la mutualisation.

Ils oublient beaucoup de choses:

- – Depuis des années, on ment, on cache la situation des banques, on aura du mal à dire stop, maintenant on dit la vérité.

- – Un prélèvement sur les comptes de dépôts n’est pas nécessaire en général. La structure des bilans des banques est ainsi faite que la somme du capital et des dettes quasi-capital suffit dans beaucoup de cas à éponger, enfin il est possible d’adosser temporairement les banques aux Etats, le temps de procéder aux restructurations, défaisances, restructurations et recapitalisations nécessaires. En d’autres termes, on peut faire payer ceux qui se sont engraissés et avaient vocation à prendre des risques avant de spolier les déposants.

- – Un tel prélèvement serait déflationniste en diable, la demande chuterait au-delà des chiffres mis en cause car le sentiment deviendrait très négatif. La récession ferait exploser le chômage, casserait l’activité, réduirait les recettes de l’Etat et ferait s’envoler les ratios de dette et les taux d’intérêt.

L’ordre social, à notre avis, ne résisterait pas.

L’article ci-dessous parle des crises et de la situation des banques, mais ce n’est pas dans le registre évoqué ci-dessus. Ci-dessus, on parle des pertes accumulées, cachées, latentes, enfouies dans les ténèbres de la comptabilité. On parle aussi des méthodes d’évaluation fantaisistes qui consistent à considérer comme sans risque des assets risqués.

Dans l’article qui suit, ce qui est en cause, c’est le risque d’une nouvelle crise financière qui se traduirait, par exemple à l’occasion d’une maladresse dans le tapering, ou à l’occasion de la dégringolade d’un émergent, qui se traduirait par une chute des marchés des actifs dits à risque.

C’est encore autre chose que les pertes enfouies que stigmatisent le FMI, les Etats-Unis et les Asiatiques.

Ce que nous voudrions vous faire comprendre clairement, et c’est difficile car la matière est complexe, c’est votre situation de déposant.

Votre dépôt dans une banque est une créance sur la banque. Vous êtes son créancier. En fait, ce n’est pas de la monnaie que vous avez à la banque, c’est de la quasi-monnaie dont on vous dit, elle est aussi bonne que de la monnaie, des billets de banque. Eh bien, c’est faux, c’est un mensonge. Votre dépôt en banque est de la quasi-monnaie qui n’a pas la sécurité et la disponibilité de la monnaie.

Votre dépôt n’est pas money-like. C’est une promesse émise par la banque de vous rendre votre argent, promesse assise, garantie, par les actifs que possède la banque, entre autres, les emprunts d’Etat qu’elle détient et surtout la masse d’actifs à risques qu’elle a accumulés depuis 2009 pour faire des profits et se re-fabriquer des fonds propres. Les banques ont pris beaucoup de risques, conformément à ce que leur ont dit de faire les Bernanke, Draghi et autres, pour se refaire une santé et soutenir l’économie.

Dans le cas américain de 2008, les créances sur les banques étaient adossées à des actifs à risque dits subprimes, c’étaient des hypothèques pourries, mais qui rapportaient gros. On croyait que l’immobilier ne pouvait que monter. En 2013, les créances sur les banques, le sous-jacent, ce sont des assets à risque, cotés sur les marchés ou dont la valeur est corrélée aux valeurs des marchés. On croit, Bernanke, Draghi, veulent faire croire que, comme l’immobilier, les marchés dits de risque ne peuvent que monter. La preuve, ils montent!

Nous, nous disons que la situation est comme en 2008, les banques avaient émis de la quasi-monnaie, des titres adossés à un sous-jacent, l’immobilier, et puis l’immobilier a flanché et les sous-jacents se sont dérobés, les banques se sont retrouvées insolvables. Nous disons que l’ensemble des marchés dits du risk-on, l’ensemble des marchés des actifs à risques joue en 2013 le même rôle que jouait l’immobilier en 2008. L’immobilier était surévalué, les prêts correspondants à l’actif du système bancaire ne valaient rien et donc ce qui servait à garantir les créances sur les banques devenait insuffisant. Les banques ne pouvaient honorer leurs engagements. D’où la panique.

Remplacez l’immobilier pourri, surévalué, totalement corrélé, par l’ensemble des marchés dits de risk-on, surévalué, illiquide, moutonnier et totalement corrélé, et vous avez une similitude parfaite.

La concentration des risques est la même, surtout les corrélations sont extrêmes, il n’y a pas de diversification, de répartition statistique des risques.

Retenez une chose, ce qui garantit la valeur de vos dépôts bancaires, c’est le marché des actifs à risques parce que la politique des Banques Centrales l’a voulu ainsi, ils ont forcé le système financier à se gorger de risque pour échapper au mistigri des taux zéro.

Conclusion, on ne peut plus laisser chuter, on ne peut plus tolérer de recul sensible des marchés dits de risk-on. C’est marche ou crève.

Venons-en au plat principal après ce hors-d’œuvre qui n’a pas dû vous ouvrir l’appétit.

Les crises sont loin d’être terminées. La Grande Crise Financière, la GFC, pas plus que la Grande Crise Economique, la GEC. Le trou dans le tissu économique et financier est béant. Le maintien des remèdes, des mesures palliatives révèle en quelque sorte la persistance et l’étendue du mal. Les politiques monétaires désespérées ne peuvent être stoppées, les dettes des Etats ne peuvent être maitrisées. Voilà le sens objectif des deux évènements majeurs de ces dernières semaines, le no-taper et la victoire d’Obama sur le plafond de la dette. Ces faits parlent, ils disent rien n’est fini.

La meilleure preuve qu’un trou existe, c’est l’existence de la plaque qui permet de le dissimuler. Ce qui dissimule révèle. C’est une évidence que les citoyens, victimes des propagandes du système, feraient bien de méditer. Le but des propagandes, des relations publiques, des publicités, est de faire douter les gens. De les faire douter de ce qu’ils voient. Si une publicité vous dit pour un produit cosmétique « et cela marche », alors soyez assuré que c’est parce que le produit est « bidon », il est en réalité inefficace. Si une réclame qualifie une bouteille de champagne de « grand champagne », vous pouvez être sûr que c’est parce que c’est un petit champagne médiocre. Les relations publiques, la propagande ont pour but de vous faire penser ce qu’elles veulent que vous pensiez. Bien entendu, s’agissant des gouvernants et des banquiers centraux ou des banques, c’est la même démarche.

Tenez, attardez-vous un peu sur la publicité du Crédit Agricole qui passe en ce moment en France pour ses assurances! Visiblement il n’a rien à dire. Pas d’avantage particulier à mettre en avant, rien à transmettre, donc on dégage en touche, car il faut quand même faire parler du Crédit Agricole, pour préparer une future augmentation de capital. Alors que dit-on? On dit vous êtes un interlocuteur, on vous parle de façon personnalisée. Ah bon ! Et sinon, à qui parle-t-on quand on s’adresse à moi, si ce n’est pas à moi? Jean Marie Bigard n’est pas loin. Nous avons vérifié au guichet, le Crédit Agricole n’a rien à proposer… que du vent commun, c’est à dire comme tout le monde, il connait votre nom, genre, profession, âge, ressources. Et ce qu’il offre, c’est ce qui rentre dans ses grilles, point à la ligne. La soi-disant personnalisation publicitaire vient pour combler le vide, l’absence de proposition susceptible de démarquer de la concurrence.

La propagande ne vise plus à informer, même plus à déformer, elle vise à travestir. Travestir pour influencer, vous faire faire ce que, spontanément, vous ne feriez pas. En gros, vous séparer de votre argent, leur abandonner une partie de votre vie, de votre temps de vie. Le fétiche de l’argent est ainsi fait que vous oubliez ce qu’il y a derrière. Il s’agit toujours de vous faire oublier, d’escamoter que cet argent, c’est du temps de votre vie cristallisé. Quand le Français Hollande ponctionne les revenus et patrimoines, en réalité il ampute les gens d’une partie de leur vie, celle qu’ils ont passé à gagner cet argent, celle des études pénibles qu’ils ont dû suivre pour parvenir où ils sont parvenus, celle qu’ils pourraient passer à s’occuper de leurs enfants.

Quand Moscovici dit, alors que 74% des gens disent tout va mal, quand Moscovici vous dit cela va mieux, la prospérité est au coin de la route, ce n’est pas pour le bien des citoyens, c’est pour le sien. Il veut qu’ils se départissent de cette prudence qui maintient socialement, de cette prudence qui donne sécurité. Il veut que les citoyens se comportent en cigales pour compenser l’effet récessionniste des ponctions fiscales et sociales de ses collègues. Peu importe le risque de la dégringolade sociale, il s’en fiche, la priorité pour lui, c’est: pourvu que cela dure, pourvu qu’il conserve son poste.

Donc, nous disons haut et fort, la crise est là. Ne croyez pas ceux qui disent le contraire. Si la crise était finie, on cesserait d’administrer des remèdes considérés comme dangereux. On cesserait de faire des expériences non testées. Le trou est là, béant, même s’il est recouvert de leurres. Le leurre qui recouvre le trou constitue le piège. Aux USA, il est clair qu’il est impossible de stopper les politiques monétaires ultra-accommodantes et ultra-non-conventionnelles. On ne peut payer les dettes qu’en ayant l’autorisation d’emprunter plus. Obama a eu ce mot incroyable que personne bien sûr, n’a relevé: « augmentez le plafond de la dette afin que nous puissions payer nos factures »! Ce qui veut dire, autorisez-nous à emprunter plus sinon, nous deviendrons insolvables. On ne peut mieux exprimer en quoi ce monde marche sur la tête, en quoi tout est renversé. Le réel est nié, nul et non avenu, remplacé par la parole mystifiante qui se donne des allures d’évidence. En Europe, c’est la même chose, Draghi, non seulement, ne supprime pas les mesures anciennes, mais il vient de suggérer qu’il en prépare de nouvelles, non conventionnelles bien sûr, puisque l’on a épuisé tout l’arsenal et les munitions connus. L’Espagne, après la campagne de propagande du début de l’été rechute avec un système bancaire qui prend l’eau de toutes parts, vidé, épuisé par des créances irrécouvrables qui pulvérisent tous les records connus à 12, 12% des encours de prêts soit 247 milliards. La création de nouveau crédit s’effondre.

Qui sera le suivant, l’Espagne ?

Suivant les « bons conseils » du Docteur FMI, le gouvernement espagnol a augmenté la TVA. Résultat : les ventes des supermarchés ont baissé de plus de 7 % au mois d’août. Les ventes au détail sont en baisse depuis 38 mois de suite.

Voici la traduction d’un article publié par El Econimista, intitulé Le commerce plonge de 5% et la hausse de la TVA est «catastrophique» :

ANGED, l’association des grosses sociétés de distribution, a souffert d’une diminution de ventes de 7,2% en août, soit le déclin le plus important enregistrée depuis le début de la crise. Parmi les sociétés appartenant à l’association, nous comptons entre autres El Corte Ingles, Carrefour, Auchan, Tesco, Ikea, Media Markt, Leroy Merlin et Toys’R Us.

Alfonso Merry del Val, un employeur, juge la hausse de la TVA ‘catastrophique’.

Des données publiées par l’Institut National des Statistiques démontrent que les ventes des supermarchés ont diminué de 7,2% en août et que la crise s’intensifie.

Le président d’ANGED se dit particulièrement inquiet des conséquences de la hausse de la TVA dans certaines régions. ‘Il s’agit d’une taxe révolutionnaire. Si elle ne se trouve pas corrigée, 18.000 emplois pourraient disparaître’.

Malgré les propos rassurants du gouvernement, le pays ne sort pas de la dépression. Les déficits s’accumulent, la dette continue d’exploser (92.6 % du PIB contre environ 40 % en 2008), le marché de l’immobilier n’a toujours pas touché le fond (38 mois aussi de diminution des hypothèques pour l’achat de maisons selon les chiffres du mois de juin, au plus bas sur dix ans), le système bancaire est toujours proche de la faillite (prêts pourris), le taux de chômage est extrême, le peuple ne croit plus au discours de ses politiciens…

La dette publique de l’Espagne, qui ne cesse de gonfler depuis 2008, dépassera les 100% du PIB en 2015, selon le plan budgétaire du pays transmis à la Commission européenne. D’après ces chiffres, la dette de la quatrième économie de la zone euro devrait atteindre 101,13% du PIB en 2015 avant de se stabiliser à 101,09% en 2016, soit bien supérieur à la limite européenne fixés à 60% du PIB. Le gouvernement avait déjà annoncé prévoir une dette de 98,86% pour 2014, après 94,21% du PIB en 2013, lors de la présentation fin septembre du budget pour 2014. En matière de déficit public, les objectifs affichés par le gouvernement sont un déficit de 4,2% du PIB en 2015, avant un retour en 2016 en dessous de la limite européenne des 3%, à 2,8%.

Tout cela est bien triste.

L’Espagne, c’est bien plus gros que la Grèce, « too big to bail »…

Pourquoi faut-il mentir, travestir, dissimuler? Comme l’a dit une pseudo élite européenne, parce que, « Quand les choses deviennent sérieuses, vous devez mentir », « You have to lie ». Réfléchissez, cela ne veut rien dire. C’est un mensonge de plus qui se pose comme une évidence. La fausse évidence est l’arme du Pouvoir. Ce n’est pas parce que l’on a à mentir que l’on doit mentir, c’est parce qu’il faut vous empêcher de prendre les mesures nécessaires pour vous protéger. Il faut vous empêcher de vous adapter, d’anticiper. L’histoire prouve que ceux qui ne s’adaptent pas sont condamnés, ils disparaissent car ils sont inadéquats, ils partent en short au pôle Nord; et bien voilà ce qu’ils veulent, que vous ne vous adaptiez pas au nouvel environnement. Ils veulent que vous soyez détruits socialement, statutairement, que vous chutiez de rang, que vous dégringoliez. Vous et vos enfants. Le but de tous ces gens n’est pas de vous élever, non, leur but c’est de vous prolétariser, de vous rendre dépendants.

Vous avez vu passer récemment des fuites organisées par le FMI. Les planqués de l’extra-territorialité, les nichés fiscaux du Fonds demandent la sévérité fiscale tous azimuts alors que, eux, ne sont pas taxés. Vous avez vu passer ces fuites. Elles disent que finalement, à un moment donné, il faudra peut-être prélever 10% des comptes de dépôts, vos dépôts, dans les banques européennes. C’est le fameux bail-in. On fait payer ceux qui ont des créances sur les banques pour éviter qu’elles ne fassent défaut, donc fassent faillite. Peut -être ne le savez-vous pas, mais vous n’avez pas d’argent en banque et ce que vous croyez à vous, ne vous appartient pas vraiment; ce que vous avez c’est une créance sur la banque. Et cette créance, la banque, le gouvernement, peuvent dire nous décidons de l’amputer. Pourquoi amputer votre créance? Parce que la banque a fait des pertes, ses fonds propres sont devenus insuffisants et comme vous êtes faibles et inorganisés, il a été décidé que ce devait être à vous de boucher le trou. On n’oblige pas les actionnaires qui ont bien vécu ces dernières décennies à remettre de l’argent, on ne dit pas aux porteurs d’obligations bancaires, vous allez perdre votre argent car on a peur d’eux; non on dit aux déposants, vous allez être tondus. Et c’est normal puisque vous êtes des moutons. Bien entendu, on accompagnera cela de discours sur le bien commun, l’intérêt national, les inégalités.

Vous tomberez dans le panneau, c’est évident, mais en plus vous serez spoliés pour rien. Car on vous prendra votre argent, mais cela ne résoudra rien, ce sera un nouveau « kick the can », une façon de retarder l’échéance finale. Car elle est inéluctable. On peut la retarder, mais pas l’éviter.

La France est le pays le plus exposé à une crise bancaire systémique, voilà ce que l’on vous cache aussi. Parce que les banques sont trop grosses, trop en levier, trop imprudentes. En gros elles ont été trop voraces, trop gourmandes dans le passé, pour gagner plus et maintenant, elles sont vulnérables.

C’est en France qu’une nouvelle crise bancaire coûterait le plus cher

Avec Deutsche Bank, c’est Credit Agricole SA qui aurait le plus besoin de capitaux en cas de crise systémique

En Europe, ce sont les banques françaises qui auraient le plus besoin d’être recapitalisées en cas de crise systémique, selon une étude de l’IESEG School of Management. Elle se fonde sur les insuffisances estimées de fonds propres des grandes banques, publiées par le « Volatility Laboratory » de « New York University Stern Business School » et par le « Center for Riks Management of Lausanne ».

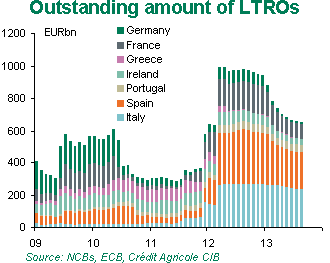

240 milliards d’euros nécessaires pour les grandes banques françaises, record européen

Les résultats ne sont pas vraiment favorables aux grandes banques françaises. Au total, ce seraient elles qui auraient le plus besoin de capitaux, en cas de crise systémique, définie par une baisse de 40% de la Bourse sur six mois. Les besoins de recapitalisation des grandes banques françaises atteindraient 240 milliards d’euros, soit 11,7% du PIB, calcule l’auteur de l’étude, Eric Dor, directeur des études économiques à l’IESEG. Le pays qui suit immédiatement, c’est… Chypre (11% du PIB), puis la Grèce (8,35% de la richesse nationale) . La Grande-Bretagne est assez loin derrière (7,9% du PIB) suivie de l’Espagne (5,6%), de l’Italie (5%) et de l’Allemagne (4,5%).

Plus de 82 milliards d’euros de capitaux nécessaires, pour Deutsche Bank et Crédit Agricole

Avec, à elle seule, 82,9 milliards d’euros de besoins de capitaux, Deustche Bank détiendrait le record européen de la recapitalisation nécessaire, afin de respecter les ratios règlementaires de fonds propres. Mais Crédit Agricole SA le suivrait de près (82,7 milliards) . Et le troisième établissement ne serait autre que BNP Paribas (61,2 milliards), suivi de Societe Generale (51,1 milliards). Natixis aurait besoin de 22,8 milliards.

Depuis le début des années 2000, il y a eu deux chutes des marchés financiers de plus de 50%. Eh oui, vous l’avez déjà oublié n’est-ce pas. La mémoire financière s’efface au bout de trois ans. Le risque d’une nouvelle chute de plus de 50% est très élevé, plus d’une chance sur deux. L’évaluation des assets financiers est supérieure de près de 40% aux moyennes de long terme. Le spécialiste de ces calculs, Shiller, vient d’avoir le prix Nobel pour ses travaux sur le prix des assets. C’est sa spécialité en effet, non seulement sur les actions, mais aussi sur l’immobilier. Shiller est encore trop optimiste car dans ses moyennes de long terme, il y une majorité d’années ou les marges bénéficiaires des sociétés ont été très supérieures aux marges normales dites d’équilibre. Les multiples cours bénéfices sont gonflés, mais les bénéfices également. La surévaluation est bien plus importante que tout ce que les calculs de Shiller peuvent faire ressortir. Nous sommes, pour le capital, dans le meilleur des mondes, taux très bas, bénéfices très élevés, salaires très faibles, liquidités très abondantes. S’il y a une chose qui est sure, c’est que cela ne durera pas toujours. Si cela devait durer, le système devrait exploser socialement.

Une chute de 40 à 50% des cours des assets financiers est, un jour ou l’autre, dans l’ordre des choses. Et bien sûr, plus les indices montent et plus on renforce le risque. Même avec Yellen. N’oubliez pas que ce qui a été fait n’est plus à faire, on ne peut plus baisser les taux, on a déjà bien chargé le bilan des Banques Centrales, bref on a déjà bien usé les amortisseurs. Les munitions sont rares. Quant au génie, à la capacité de prévision de Yellen, reportez-vous non pas à la propagande des médias aux ordres, mais aux travaux de Peter Schiff, il montre qu’elle s’est toujours trompée sur tout.

Deux organismes non gouvernementaux, l’un Américain, l’autre Suisse, ont évalué l’incidence d’une baisse de 40% des marchés sur le bilan des banques. L’IESEG, School Of Management (CEM-CNRS) a utilisé leurs travaux. Ces organismes ont fait des recherches qui dépassent les stress tests fantaisistes officiels. Ils définissent donc de manière très réaliste le risque systémique: c’est le risque de 40% de baisse du prix des assets. Le VLABS, Laboratoire de l’Université de New York et le Center for Risk Management de Lausanne, CRML, parviennent à peu près aux mêmes résultats. Cela montre le bien-fondé de l’approche et de la méthode. Ils calculent un coefficient de risque, le SRISK, qui mesure le besoin de fonds propres des établissements en cas de crise systémique définie comme plus haut. La somme des SRISK pour un pays définit le besoin total de recapitalisation des banques du pays, à la charge du contribuable ou déposant. Le SRISK dépend de la taille des établissements, du levier inclus dans leur bilan, de la sensibilité de leurs actifs aux chocs de marché.

Ensuite, il est procédé au calcul de ce que coûterait au pays concerné la recapitalisation de leur banques aux normes actuelles, 8% aux USA en norme GAAP et 5,5% en Europe aux normes IFRS.

Les résultats sont, pour le moins, instructifs et ils confirment toutes les autres études, en particulier celles de la FDIC américaine. Souvenez-vous, son patron a fait scandale quand il a attiré l’attention sur la fragilité de la Deutsche Bank.

En cas de crise systémique définie comme plus haut, la France devrait augmenter son endettement public de 11,67%, soit 239 milliards d’euros. Elle ne pourrait bien sûr le faire car, alors, les taux d’intérêt flamberaient, les spreads exploseraient, il faudrait imposer une austérité budgétaire insupportable en terme de chômage et de ralentissement économique.

Parmi les pays qui seraient dans la même situation, la Grande Bretagne avec 8% environ n’est pas loin. La Suisse aurait un besoin de recapitalisation de ses banques compris entre 4,8% de son GDP et 7,1% selon les méthodes. Mais ce n’est pas au niveau des pays, à notre avis qu’il faut raisonner, c’est au niveau des établissements.

La Barclays Britannique aurait besoin de 92 milliards, le Crédit Agricole aurait besoin de 83 milliards, la Deutsche Bank de 82, la BNP de 61, la Société Générale de 51, ING de 43, Unicrédit de 30, Santander de 25 et Natixis de 23, le Crédit Suisse de 21 et l’UBS de 16.

A noter que la Finlande n’aurait besoin de rien.

Risque systémique : Les banques françaises parmi les plus mal classées

Après des déficits publics à la dérive, la France doit aussi s’inquiéter pour son secteur bancaire. D’après une étude du Center for Risk Management de Lausanne, les banques françaises présentent le plus important risque systémique en Europe !

Depuis la crise de 2008 qui a ébranlé le monde de la finance, où en est-on de la mesure du risque systémique des banques ? En cas de « nouvelle crise financière », les institutions financières européennes (banques, assurances, entreprises immobilières et services financiers) auraient besoin de pas moins de 1.000 milliards d’euros.

Les banques et compagnies d’assurances européennes auraient besoin de ces milliards de fonds propres pour retrouver un niveau de solvabilité jugé « satisfaisant », en cas de « nouvelle crise financière », selon des universitaires suisses. Cette étude sur le système financier européen considère que Crédit Agricole présente un fort risque systémique.

Ce chiffre se fonde sur un indice, baptisé SRisk, qui permet de mesurer les besoins en fonds propres des banques en cas de crise grave. « Notre modèle décrit le risque systémique comme le montant de capital dont les banques auraient besoin pour se refinancer dans le cas où une nouvelle crise financière se produirait, » écrivent dans un article publié par le quotidien suisse « Le Temps », Eric Jondeau qui dirige le Center for Risk Management (CMRL) à l’université de Lausanne et Michael Rockinger, professeur de Finance à HEC Lausanne.

Cette mesure de risque _ qui recense 416 institutions financières européennes _ peut arriver à des résultats surprenants. Cela est dû à la méthode employée (voir ci-dessous) qui pondère le coût d’un retour à la solvabilité en fonction de la taille des établissements ou de leur niveau d’endettement. Ainsi, les auteurs de l’étude en viennent à trouver la Grèce moins risquée que l’Allemagne la France ou la Suisse.

Sauver des banques françaises coûterait cher

De même, à en croire l’étude, : la France est le pays dont le SRisk est actuellement le plus élevé (voir le graphique) avec un SRisk deux fois plus élevé que celui de l’Allemagne. « Cela peut s’expliquer par le fait que les banques allemandes sont moins orientées vers les activités de banque d’investissement que les banques françaises », notent les auteurs de l’étude. Et les banques françaises trustent le haut du classement des établissements dont le sauvetage coûterait le plus cher avec six établissement dans le Top 20 (voir le classement) .

Dans ce classement Crédit Agricole SA occupe ainsi la première place. Il ne s’agit que du véhicule coté, ce qui ne reflète pas la solidité du groupe Crédit Agricole qui réside en grande partie dans celle de ses caisses régionales…par ailleurs bien classées isolément. BNP Paribas est 4ème, juste devant Societé Générale, Dexia se classe 12ème. Or, il s’agit d’une entité en résolution. Natixis (traité isolément de BPCE) arrive 13ème et AXA 14ème.

La méthode employée

Les auteurs de l’étude cherchent à déterminer « le montant de capital dont les banques auraient besoin pour se refinancer dans le cas où une nouvelle crise financière se produirait ». Plusieurs critères sont pris en compte dans le calcul, expliquent les auteur de l’étude. « Il s’agit tout d’abord de la capitalisation boursière et de son endettement ». Autrement dit une « très grosse banque représente un plus grand risque qu’une petite simplement parce que si elle fait défaillance, les dommages seront plus importants ». Ensuite, « on peut penser que plus une institution est endettée, plus grand est son risque de défaillance Les Échos 2/9/2013

Il est évident que tous ces besoins sont hors de proportion avec ce que peuvent mobiliser les pays, les institutions européennes de sauvetage, les ESM et Union Bancaire etc. Par ailleurs la mutualisation ferait sauter le système en chaine.

La seule solution est bien le bail-in c’est à dire, la confiscation des dépôts des particuliers. Ce que l’on a fait à Chypre, ce qui est pour les Commissaires européens un modèle de résolution, ce qui est pour le FMI une solution, ce qui est pour le FDIC américain une évidence. A noter que les travaux initiaux du Boston Consulting Group (BCG) aboutissaient aux mêmes conclusions.

Nous avons dit, de manière paradoxale, que de toute façon, ce serait sans efficacité. Expliquons-nous.

C’est une opération de poudre aux yeux que de considérer que le problème du secteur bancaire est une question de fonds propres. C’est donner l’illusion, l’impression, que l’on maitrise le sujet et qu’en cas de nouvelle crise, les évènements sont maitrisables. Ils ne le sont pas. L’attrape nigaud des fonds propres, c’est un moyen de minimiser les problèmes, Il suffit de voir, de décortiquer ce qui s’est passé avec Lehman.

D’abord, en raison de problèmes de contagion au sein du secteur bancaire, ensuite en raison de phénomènes de foule qui se déclencheront, enfin par suite de l’assèchement des marchés de refinancement qui se produira à la moindre alerte. Les banques ne tombent pas par manque de capitaux propres, elles tombent parce qu’on cesse de leur prêter et de leur faire confiance. Le vrai problème des banques, c’est l’épée de Damoclès du « run ». Les capitaux propres, c’est la diversion, la pointe de l’iceberg. C’est le reste, tout le reste du passif qui fait problème. Que se passera-t-il en cas de nouveaux chocs sur les marchés d’assets? On prendra les études, les simulations et on fuira tout ce qui, selon ces calculs, est fragile.

Vous comprenez pourquoi, face au risque de dislocation, face au risque de hausse des taux et de baisse des assets, on a reculé à faire le « taper »; vous comprenez pourquoi le dernier Jackson Hole a lancé un avertissement sur la stabilité financière; vous comprenez pourquoi on a nommé Yellen, sorte de Bernanke puissance deux. Vous comprenez, on a besoin d’avoir les mains libres pour empiler de la dette sans plafond.

BRUNO BERTEZ Le Jeudi 24 Octobre 2013

llustrations et mise en page by THE WOLF

EDITO PRECEDENT: L’Edito du Lundi 14 Octobre 2013: De la comédie du plafond de la dette, du révisionnisme financier Par Bruno Bertez

EN BANDE SON:

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS….SOUTENEZ CE BLOG FAITES UN DON

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS….SOUTENEZ CE BLOG FAITES UN DON

Catégories :A Chaud!!!!!, Art de la guerre monétaire et économique, Behaviorisme et Finance Comportementale, Commentaire de Marché, Crony Capitalism, Déflation, Douce France, Espagne, Europe, Finlande, FMI, Gestion du risque, Titrisation, Produits Structurés, Fonds à formules...., Indicateur des Marchés, L'Etat dans tous ses états, ses impots et Nous, l'hérésie keynésienne, Les Clefs pour Comprendre, Les Echos, Les Editos, Les Tribulations de la Kleptocratie, Mon Banquier est Central, Monétarisme, Normes Comptables et Règles Prudentielles, Propagande et Manipulation, Répression Financière, Trappe à Dettes, Une info importante qui peut en cacher une autre

RSS - Articles

RSS - Articles

Les pays européens sont en faillite.

L’Union Européenne est en faillite.

Il ne reste plus rien de réel : la seule chose qui reste de réel, ce sont des dettes, des montagnes de dettes, qui s’empilent au-dessus de montagnes de dettes, qui s’empilent au-dessus de montagnes de dettes, qui s’empilent au-dessus de montagnes de dettes, etc.

Jeudi 24 octobre :

Cette affaire de la cessation de paiement de l’Union Européenne à la mi-novembre montre l’extrême fragilité de ce château de cartes.

L’Union Européenne n’est qu’un château de cartes, qui tient encore grâce aux contribuables des 28 Etats, à qui on demande ENCORE de payer une rallonge de 3,9 milliards d’euros en urgence.

Et ce n’est pas la première rallonge que les contribuables doivent payer cette année : lisez cet article :

Le Parlement Européen exige une rallonge d’un milliard pour 2014.

« Au total, les Etats membres auront été contraints d’augmenter leurs contributions nationales pour ajouter 11,6 milliards d’euros au budget 2013. »

http://lexpansion.lexpress.fr/economie/le-parlement-europeen-exige-une-rallonge-d-un-milliard-pour-2014_409206.html

Mais il y a un tout petit problème : ces 11,6 milliards d’euros pour pouvoir finir l’année 2013, les Etats européens surendettés ne les ont pas.

Donc les Etats européens surendettés vont devoir emprunter ces milliards sur les marchés internationaux, et après ils pourront donner cet argent à l’Union Européenne.

Donc les Etats européens surendettés ne veulent pas obéir à cet ordre, que leur donne le Parlement Européen.

Le Parlement Européen exige que les Etats européens surendettés paient une rallonge pour que l’Union Européenne ne soit pas en cessation de paiement mi-novembre : cette situation est ubuesque.

En Europe, des montagnes de dettes continuent à s’empiler les unes au-dessus des autres.

Mais les montagnes de dettes ne peuvent pas monter jusqu’au ciel.

Il arrive toujours un moment où tout s’effondre.

Parmi ce qui sert à camoufler on a bien-sur la hausse des marchés financiers… le marché a toujours raison, s’il monte c’est que ça va s’arranger… Quelle banque va oser tirer la première et déclencher une augmentation de capital maintenant qu’elles ont bien fait remonter leurs cours ?

Selon mes informations , ce sera le Crédit Agricole. La séquence des évènements organisés pour mettre sur rampe de lancement cette augmentation de capital est en cours de finalisation , mais le calendrier définitif ne l’est pas.

Combien de temps il reste? Aproximativement?je m’aprete a acheter un studio

Ou dois je sortir mon argent des banques illico,pour le mettre ou?

Merci

@BLUE

Pas de risque à très court terme, les assets quality review des banques , les -AQR- ne sont pas encore commencés. Ils seront faits sur la base des bilans au 31 décembre 2013, ce qui leur laisse le temps de les toiletter. Ce qu’elles font depuis plusieurs semaines !

Cela laisse à Draghi le temps de baisser les taux pour les aider également

MAIS VOUS NE RISQUEZ RIEN A RETIRER DU CASH DE VOTRE BANQUE PUISQUE CE CASH NE VOUS RAPPORTE RIEN ET QUE VOUS N’AVEZ AUCUNE INTENTION DE FRAUDE, TOUT CE QUE VOUS RECHERCHEZ, C’EST LA SECURITE ET CELA EST ENCORE , POUR L’INSTANT, AUTORISE.

La Banque de France a publié une nouvelle la semaine dernière selon laquelle la demande de cash se gonflait fortement, elle semblait dire que l’économie s’enfonçait dans la marché noir et la fraude. –Cette information a disparu des écrans dix minutes après sa publication, censure claire et nette, il ne faut pas donner de mauvaises idées.

http://www.atlantico.fr/decryptage/inquietude-banque-france-hausse-nombre-billets-en-circulation-francais-basculent-dans-black-jean-marc-sylvestre-884942.html

http://h16free.com/2013/11/02/27026-quelques-interessantes-statistiques-de-la-banque-de-france