Bréves de Trottoirs du Dimanche 27 Octobre 2013: Entre le marteau et l’enclume nouvelles d’Europe, de France, et de Navarre (Avec commentaire de Bruno Bertez)

Il est parfois bon de s’arrèter sur les bas cotés…

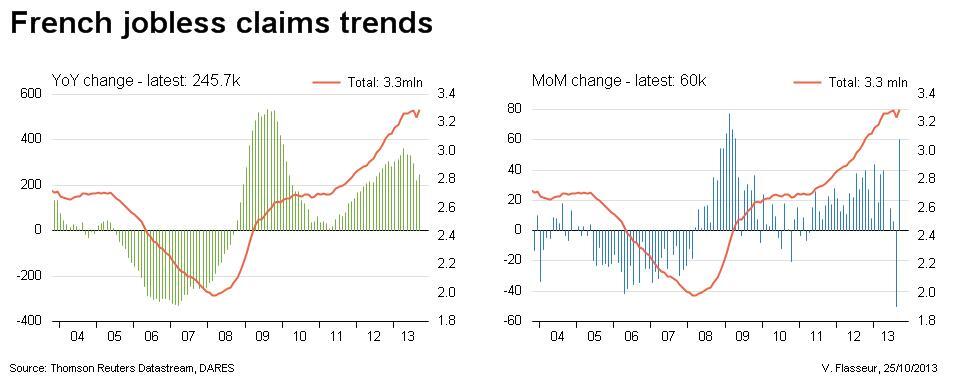

Un Article de National Interest sur la France. « Les Misérables »

Le film « Les Misérables » a connu un bon succès aux Etats-Unis. Il est resté dans les mémoires.

Voici ce que l’on peut lire dans le numéro 128, Novembre -Décembre de National Interest sous la plume de l’économiste Milton Ezrati:

« La France utilise l’UE et le chantage sur l’Allemagne pour se faire mousser au plan géopolitique et se donner une influence qui dépasse son poids économique . Elle vit au-dessus de ses moyens et conserve une politique qu’elle ne peut pas se payer. ». « Elle a promis l’austérité, mais ce ne sont que des paroles, elle continue ses dépenses …elle a obtenu des dérogations qui vont lui permettre de glisser jusqu’en 2015 au moins… »

Nous ne commentons pas, car nous ne partageons pas l’opinion de cet économiste. En revanche il met en évidence des faits qui eux sont incontestables:

- -La France sous- performe par comparaison à ses partenaires depuis une décade.

- -Elle a un problème de valeur ajoutée.

- -Elle a un problème d’exportations.

- Sa part dans les exportations mondiales est passée de 7% en 1999 à 3% maintenant.

- Sa part dans les exportations de la zone euro est passée de 17% à 12% depuis 1999.

- La croissance de son revenu par tête sur la période a été la moitié de la croissance des revenus par tête en Allemagne.

- La part des profits des firmes dans le GDP n’est que 6%, elle est la moitié de la part des profits générés en moyenne en zone euro. Aux USA la part des profits est de 9% du GDP.

Le pays a un véritable problème d’investissement, cela n’est guère contestable.

La figure ci-dessous montre la part de l’investissement des entreprises dans le PIB. Pour faire simple, cela mesure la somme des achats de nouvelles machines de production (ordinateurs d’entreprises, camions, machine-outils etc.) et de la construction de nouveaux bâtiments de production (usines, centres commerciaux ou bureaux etc.), en part de la production totale.

Le déclin continu de l’investissement est inquiétant.

On voit bien qu’après une hausse importante entre 2006 et début 2008, l’investissement a baissé fortement (encore plus vite que le PIB) pendant la première phase de la crise (Lehman Brothers pour faire simple). S’est ensuivie une reprise qui a été complètement interrompue à partir de l’été 2011 par la crise de la zone Euro.

Les causes de la faiblesse de l’investissement sont probablement multiples : faible demande en Europe, restriction du crédit dans le contexte de la crise bancaire et de l’application des nouvelles règles de Bâle et de l’Union Européenne, augmentation des impôts sur le capital par le gouvernement Français, incertitude plus générale sur les perspectives à moyen-terme.

Quoiqu’il en soit, il est difficile de croire que la reprise française puisse se faire sans investissement accru. Le déficit extérieur ne ferait que se creuser, et l’emploi ne reprendrait pas de façon significative.

Pour être complet, la figure ci-dessous donne une perspective de plus long-terme sur ce ratio investissement-PIB : on voit bien les cycles économiques (points hauts en 1991, 2001 et début 2008).

L’économiste note que 54% de la population en âge de travailler ne travaille pas contre 42% en Allemagne et 32% aux Etats-Unis. En conséquence, la France n’utilise que 47% de son potentiel de travail contre 50% en Allemagne et 68,2% aux Etats-Unis.

Il y a aussi un problème d’incitation au travail.

/////////////////////////////////////////////////////////

Wolfgang Munchau dans le FT estime que l’Italie est le pays qui pose le plus grand risque pour la zone euro.

« Si l’on compare la première moitié de 2007, et la première moitié de 2013, le PIB nominal de la zone euro s’est contracté de 1,3% cumulés, et il s’est contracté de 8,4% en Italie. Au cours de la même période, l’investissement s’est réduit de 19% dans la zone euro, et de 27% en Italie. L’Italie est pénalisée par une dette publique insoutenable et un manque de productivité. Le pays a deux options pour s’ajuster : soit il adopte la méthode allemande, soit il quitte la zone euro. Mais il est incapable de mener la première solution, et il refuse de choisir la seconde option.Le Corriere Della Serra a publié les travaux des économistes Francesco Giavazzi et Alberto Alesina qui ont calculé que le coût pour ramener la différence entre le coût du travail et le revenu net (le coin fiscal, c’est-à-dire la différence entre ce que l’entreprise paie pour le salarié et combien ce dernier empoche réellement) au niveau de celle de l’Allemagne serait de l’ordre de 50 milliards d’euros. Mais le pays ne dispose d’aucune majorité politique pour adopter les mesures qui permettraient de combler cet écart. Express.be

////////////////////////////////////////////////////////////

L’endettement public de la zone euro est monté à 93,4% du PIB au deuxième trimestre.

![]()

Les chiffres publiés mercredi 23 octobre par Eurostat en témoignent: au deuxième trimestre, l’endettement public de la zone euro est monté à 93,4% du PIB, contre 92,3% au premier trimestre.

Si l’on excepte l’Allemagne et le Luxembourg, les dettes continuent de se creuser partout. Celle de Chypre a gonflé de 10,8 points en trois mois, celle de la Grèce de 8,6 points, et la dette portugaise de 3,8 points.

«La soutenabilité de la dette dépend de nombreux autres critères», explique Thibault Mercier, de BNP Paribas. Parmi ces derniers, on peut citer le montant des intérêts à verser chaque mois, le niveau des taux d’intérêt, le montant du déficit budgétaire, la nature des créanciers.

Pression Déflationiste

De nouveaux problèmes sont même apparus. Le plus inquiétant d’entre eux: le net recul de l’inflation, tombée à 1,1% en septembre contre 2,6% un an plus tôt, et qui renchérit mécaniquement les coûts auxquels les pays se financent.

Dans ces conditions, Natixis a calculé que, pour stabiliser leur dette, les gouvernements devraient dégager cette année un excédent budgétaire de 4% du PIB en Espagne, 7% en Italie, 11% au Portugal et même 24% en Grèce. Un objectif impossible à atteindre.

////////////////////////////////////////////////

«La dette publique va continuer de grimper dans la plupart des pays périphériques ces prochaines années», résume Charles Wyplosz, économiste à l’Institut des hautes études internationales de Genève.

Prévisions du FMI pour l’année 2014 :

1- Japon : dette publique de 242,3 % du PIB.

2- Grèce : dette publique de 174 % du PIB.

3- Italie : dette publique de 133,1 % du PIB. Fin juin 2013, nous en sommes déjà à 133,3 % du PIB.

4- Portugal : dette publique de 125,3 % du PIB. Fin juin 2013, nous en sommes déjà à 131,3 % du PIB.

5- Irlande : dette publique de 121 % du PIB. Fin juin 2013, nous en sommes déjà à 125,7 % du PIB.

6- Etats-Unis : 107,3 % du PIB.

7- Espagne : 99,1 % du PIB.

8- Royaume-Uni : 95,3 % du PIB.

9- France : 94,8 % du PIB.

Le FMI ne parle pas de la Belgique. Fin juin 2013, la dette publique de la Belgique était de 105 % du PIB.

Sauf retour d’une croissance forte, il semble donc de plus en plus probable que la zone euro doive, tôt ou tard, envisager une solution pour alléger ce fardeau.

En la matière, il existe quatre pistes.

- La première serait d’imiter le Japon, en autorisant la BCE à racheter à tour de bras et sans condition des obligations souveraines espagnoles, italiennes et portugaises. Mais l’institut de Francfort, comme les Allemands, est réticent à cette idée.

- La seconde serait d’inciter les banques européennes à acheter massivement des titres publics en échange de nouvelles injections de liquidités de la BCE. Mais une telle option ne serait pas sans risques et, là encore, n’a pas les faveurs de Berlin.

- La troisième option serait de restructurer les dettes des pays les plus en difficulté, comme on l’a déjà fait avec la Grèce. Cela signifierait que les détenteurs d’obligations publiques – essentiellement les banques – subiraient de nouvelles pertes sur leurs portefeuilles. Dans certains cas, les Etats seraient obligés de venir à nouveau à leur rescousse. Au détriment, in fine, des contribuables.

- La quatrième piste, enfin, serait de taxer 10% de l’épargne des ménages les plus aisés, comme l’a évoqué le FMI dans son dernier rapport, et d’utiliser cette somme pour effacer une partie de l’endettement public. Radical. Et pas franchement démocratique. «Quelle que soit la solution envisagée, elle sera douloureuse», conclut Charles Wyplosz.

COMMENTAIRE Méfiez-vous des enfumeurs du genre Wyplosz/

« Ponction sur l’épargne. Avant nous avions des adversaires, maintenant nous avons des ennemis. »

par Bruno Bertez

« En la matière il existe quatre pistes ».

Dès la première ligne, le sort, votre sort est scellé. Il est scellé par l’usage du « IL » dans le il existe. Comme si cela tombait du ciel, comme si cela s’imposait de soi, comme si Monsieur Wyplosz s’exprimait en tant qu’oracle détenteur d’une vérité. Vérité révélée bien sûr et non vérité travaillée, élaborée, débattue.

Wyplosz parle au nom des Maîtres, au nom des fonctionnaires européens non élus, au nom d’une technocratie qui serait neutre, détentrice de savoir non partisan.

Chacune de ses pistes est sous le couvert de l’usage de l’évidence, purement idéologique et partisane. Partisane de l’intérêt des classes dominantes dont il est un des conseils sinon défenseurs.

Il faut toujours se demander comment les gens gagnent leur vie et à quel titre ils s’expriment et pourquoi ils ouvrent leur bouche ou prennent la plume.

Le rapide survol de la faisabilité et des avantages et inconvénients de chaque piste est un modèle de mauvaise foi bien-pensante.

Attardez sur la piste numéro quatre, c’est le modèle de cette mauvaise foi. Si le seul inconvénient de cette piste était « pas vraiment démocratique » il y a longtemps que les zozos qui gouvernent l’aurait fait. La démocratie ils s’en fichent, on le voit chaque jour.

Par ailleurs l’autre qualificatif, « radical » est lui aussi une foutaise, car rien ne serait moins radical que cette mesure soi-disant facile. Elle n’est facile et praticable que sur le papier. Réfléchissez déjà sur ce que veut dire le mot épargne, c’est le solde des compte d’épargne, des comptes de dépôts, des capitaux accumulés pour servir les retraites, etc. Posez-vous la question de la dislocation sociale, réelle, pas en terme d’indignation qui s’en suivrait car les soi disantes épargnes correspondent à différents projets et utilisations : dépenses de santé, études des enfants, acquisition d’une maison, etc etc Vas-t-on taxer l’épargne implicite qui sert à payer les retraites scandaleuses des ponctionnaires , ils ont un capital implicite caché considérable, dissimulé dans les comptes de l’Etat.

Vas- t- on faire rendre gorge aux ultra riches dont toute l’épargne est abritée dans les sociétés qu’ils contrôlent, holdings, mères, filles, etc..

Mais le plus grave n’est pas technique, il est dans l’implosion déflationniste que cela déclencherait.

Un contre-effet de richesse vécu comme une spoliation injuste et délibérée conduirait les gens à vouloir reconstituer cette épargne que l’on vient de leur voler, c’est une règle économique qui n’a jamais été démentie.

Il existe bien d’autres pistes que celle des voleurs type FMI, Commission ou Roehn. Ces pistes doivent être explorées non seulement en tant que telles, mais dans le cadre international avec lien avec la réforme du système monétaire actuel et bien sur la réforme du système monétaire européen.

/////////////////////////////////////////////////////////

Crédit crunch

Dans la zone euro, ce n’est pas la politique d’austérité qui est le plus grand obstacle au retour à la croissance mais la fragilité persistante des banques qui n’ont pas été assainies. Depuis 2009, le taux de croissance des prêts au secteur financier est devenu négatif, et même s’il avait montré des signes d’amélioration, il a commencé à replonger l’année dernière, et en août de cette année, il avait baissé de 2% par rapport à l’année dernière. Avec ce qui ressemble bien à un credit crunch, il est difficile d’envisager une croissance positive. Une union bancaire pourrait améliorer les choses, si elle permettait de briser la relation INCESTUEUSE entre les banques et les gouvernements, et d’assainir les bilans des banques.

////////////////////////////////////////////////////////////////////

Trop de maisons en Espagne, trop de fonctionnaires en France, trop d’usines en Allemagne…

Chronique de Charles Gave pour « Investir, le journal des Finances ».

En 2002, j’ai publié un petit pamphlet intitulé ‘Des Lions menés par des ânes » dans lequel j’essayais d’expliquer pourquoi et comment l’Euro allait détruire l’Europe que j’aimais. En une boutade, en conclusion de ce livre, j’expliquai en effet que l’Euro allait amener a « trop de maisons en Espagne. trop de fonctionnaires en France et trop d’usines en Allemagne »

Un peu plus de 10 ans après la parution de mon petit ouvrage qu’en est t’il ? Le graphique ci dessous donne le résultat.

De 1950 à 2000, soit cinquante ans, les taux de croissance des productions Italiennes Française et Allemandes étaient exactement les mêmes. Depuis 2000 et l’arrivée du Frankenstein financier qu’est l’Euro, les productions industrielles Italiennes et Espagnoles ont reculé à leur niveau de …1987 et continuent de baisser, la France n’en étant qu’en 1993 et l’Allemagne quant à elle faisant faire chez elle tout ce qui était fait autrefois ailleurs.

Voila qui laisse l’Europe dans une situation difficile et l’Allemagne dans une situation impossible.

Ou bien l’Allemagne continue à prêter de l’argent aux autres Européens pour qu’ils continuent à acheter des voitures Allemandes en sachant que cet argent ne sera jamais remboursé, et ils pourraient mettre leurs voitures sur un bateau et le couler au large de Hambourg, le résultat serait le même, ou l’Allemagne décide qu’elle ne veut plus financer la retraite à 60 ans en France et les 40 % de fonctionnaires excédentaires dans notre beau pays (en chiffres comparés à l’Allemagne ) et elle doit sortir de l’Euro et prendre une perte d’au moins 500 milliards sur les créances qu’elle a accumulé sur les autres pays de l’Euroland. Or les fonds propres du système bancaire et financier Allemand sont au maximum de 350 milliards d’Euro

Dur, dur…

Comment tout cela va t ‘il se terminer ? Je n’en ai pas la moindre idée. Par contre, je sais que continuer à mettre les Peuples Européens en esclavage en forçant des baisses du niveau de vie partout fait le lit des extrémistes et des démagogues.

Ceux qui nous amené l’Euro nous ont amené Beppe Grillo et le Front National. Quant l’un des deux arrivera au pouvoir, porté par le mécontentement populaire, l’Euro aura vécu .Je maintiens mon conseil. Vendez l’Europe et achetez l’Asie . Institut des Libertés

///////////////////////////////////////////////////////////////////////////////

Renseignement.

Les révélations sur l’espionnage de la France par la NSA américaine risquent de relancer à juste titre toutes les colères relatives à cette activité. Une infographie présente les principaux acteurs en présence dans le monde, c’est-à-dire les plus grandes agences de renseignement de la planète.

///////////////////////////////////////////////////////////////

Grèce.

Si l’environnement des affaires reste globalement très négatif du coté d’Athènes, une floraison de start-up, surtout dans le domaine du high-tech ont vu le jour. Selon le bilan plus général établi par Nick Malkoutzis, il y en a plus de 200 actives dans ce secteur, ce qui est une vraie nouveauté. Les seules exportations d’applis pour mobiles et de logiciels procurent déjà au pays plus de revenus que celles de l’huile d’olive.

//////////

BCE

En zone Euro, les déclarations de responsables de la BCE se sont succédées dans le but de maintenir les taux monétaires bas. Les différents intervenants ont évoqué l’utilisation d’une VLTRO (opération de refinancement à très long terme).

La Banque centrale européenne (BCE) a dévoilé mercredi ses critères d’évaluation des bilans des banques de la zone euro. Cet état des lieux est baptisé asset quality review (AQR)–,et sera réalisé avant que la BCE n’endosse le rôle de superviseur bancaire unique (SSM) à partir de novembre 2014.

Selon le FT, la Banque d’Espagne va réclamer à ses banques un effort supplémentaire de provisionnement de €5 Mds au titre des prêts restructurés.

L’Allemagne s’oppose à la recapitalisation rétrospective des banques par l’ESM comme le réclame l’Irlande.

////////////////////////////////////////////////////

Taux d’intérêt trop bas : A l’image des Etats –Unis et de son marché locatif une Nouvelle bulle immobilière se dessine cette fois en Allemagne et au Royaume-Uni.

Elle est alimentée non pas par le marché local mais par l’arrivée d’investisseurs internationaux à la recherche d’alternatives sûres et rentables aux marchés financiers. En outre, certaines villes asiatiques, telles que Hong Kong ou Singapour, ont imposé de nouvelles taxes aux investisseurs immobiliers étrangers pour limiter la flambée de leur marché, ce qui a incité ceux-ci à rechercher des opportunités de placement dans d’autres pays, et le plus souvent destiné par la suite à alimenter un marché locatif aux rendements encore attrayants et aux perspectives stables. Les investisseurs bénéficient à la fois de la garantie de rentrée des loyers et de l’effet de levier à moindre cout généré avec des achats réalisés par le biais d’un endettement maximal et de taux d’intérêt d’emprunt très bas. En outre, la baisse du nombre de constructions durant la crise a réduit l’offre de propriétés, ce qui favorise la hausse des prix. Cette tendance est assez remarquable en Allemagne, un pays où l’on privilégie la location, et où le marché immobilier est traditionnellement très stable.

La Bundesbank a alerté d’une surévaluation des prix de l’immobilier de 20% dans les plus grandes villes allemandes, rapporte le Financial Times. Dans les villes de Berlin, Munich, Hambourg, Cologne, Francfort, Stuttgart et Dusseldorf, les prix ont même augmenté de plus de 25% depuis 2010.

Toutefois, selon le rapport, il n’y a pas de signe d’exagération des prix du logement dans l’Allemagne en général, mais bien dans les grands centres urbains où il est difficile de justifier de les justifier sur base des fondamentaux. Dans les grandes villes allemandes, les prix des appartements ont augmenté de plus de 25% ces trois dernières années. Selon les calculs de l’institut monétaire allemand, jusqu’à 10% de la hausse des prix sur le marché immobilier des villes ne peuvent s’expliquer par les facteurs démographique ou économiques habituels. Selon les estimations de la banque centrale allemande, les prix des appartements des grandes villes d’Allemagne sont surévalués, parfois jusqu’à 20 %, rapporte Handelsblatt. Le prix du mètre carré peut s’élever à 4 800 euros à Munich, précise le quotidien, tandis que les prix à l’achat ont augmenté de 35% à Berlin et Hambourg depuis 2007, et de 24% à Cologne.

L’Allemagne n’est d’ailleurs pas la seule à connaître ce boom, puisque les prix ont aussi fortement augmenté à Londres, où ils sont retournés aux sommets qu’ils avaient atteint avant la crise de 2008.

On estime que les ¾ des nouvelles constructions réalisées en plein Londres sont acquises par des acheteurs étrangers. . L’envolée des prix à Londres est ainsi en grande partie due aux achats de ressortissants étrangers, européens et asiatiques, qui accentuent les pressions sur les prix. Comparé au boom des années 2000, une grande proportion des achats, en particulier de la part des étrangers, se fait en espèces et non pas par crédit hypothécaire. Par ailleurs, l’explosion des prix est limitée à Londres. Dans l’ensemble du pays, la hausse n’est que de 2,3%. Les prix, qui n’ont pas bougé dans le nord de l’Angleterre, ont même reculé au pays de Galles ou dans une partie des Midlands.

Selon une étude publiée lundi 21 octobre par le site Rightmove.com, les prix ont augmenté de 10% dans la capitale entre le 18 septembre et le 12 octobre. Le prix moyen d’un logement s’y élève désormais à 544 232 livres sterling (642 431 euros), soit le double du reste du Royaume-Uni. Dans quatre arrondissements, sur les 32 que compte la métropole, le prix minimum est d’un million de livres. Si les prix continuent leur ascension à un tel rythme, ils devraient augmenter de 20% en 2013. Le record de 2007, à la veille de l’éclatement de la crise financière, sera battu, conclut le document. Dans quatre arrondissements, sur les 32 que compte la métropole, le prix minimum est d’un million de livres. Si les prix continuent leur ascension à un tel rythme, ils devraient augmenter de 20% en 2013. Le record de 2007, à la veille de l’éclatement de la crise financière, sera battu, conclut le document.

En théorie, les éléments sont donc tous réunis pour qu’une bulle immobilière soit créée, avec les périls que cela comporte. Notamment parce qu’il y a un déséquilibre structurel entre une demande soutenue et une offre insuffisante, insiste l’étude de Right¬move.com.

Or, le parc immobilier londonien n’est guère extensible. Les restrictions de planification par des autorités locales très tatillonnes, les préjugés envers les tours d’habitations et la protection des espaces verts réduisent les propriétés disponibles. De plus, dans les années 1970, 300 000 habitations nouvelles avaient été construites en moyenne chaque année. Ce chiffre était tombé à 188 000 entre 2001 et 2011 alors que la population avait augmenté de 3,5 millions de personnes.

Les prix de l’immobilier sont aussi dopés par les taux d’intérêt maintenus par la Banque d’Angleterre au niveau historiquement bas de 0,5% depuis mars 2009 afin de donner un coup de pouce à l’activité et à la consommation.

Le marché de l’immobilier est également en pleine effervescence dans les grandes villes américaines comme New York, Los Angeles ou Washington.

////////////////////////////////////////////////////////////

Le bilan hebdo de Béchade : Bulle en construction et volatilité sur les marchés - 25/10/2013

EN BANDE SON:

RSS - Articles

RSS - Articles NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS....SOUTENEZ CE BLOG FAITES UN DON

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS....SOUTENEZ CE BLOG FAITES UN DON

Je ne vois pas comment vous pouvez dire que vous ne souscrivez pas aux dires demi-ton Ezrati,,,,

vous en rajoutez même plus en comparaison,. Serait-ce de la fausse modestie,,,bien sûr, c’est mal vu de dire que la France est quasi DEVENUE UN PAYS DE SECONDE ZONE !

Mr H et sa bande de demeurés ont déjà commencé la ponction des comptes des particuliers,,,vous verrez, ils vont proposer de remplacer les comptes créditeurs de chacun par du papier garantie état, autant dire du papier-cul !

La seule vraie issue à cela est une bonne petite guerre, Israël sur l’Ira, proxy de leurs alliés cachés , les saudis et UAE, et nos bons USA, le but étant d’éliminer les fous de dieu de la foudre nucléaire, et de mettre l’énergie CHEAP AGAIN, les Chinois ne diront pas non, restent les Russes, il faut leur proposer de devenir le 53 ème état des USA !

@Maxime Roche

Non je ne souscris absolument pas à ce qu’écrit Ezrati dans le premier paragraphe, et si vous me suivez régulièrement et fidèlement vous savez que je récuse l’idée que la France vit au-dessus de ses moyens. Je soutiens que les socialistes vivent au-dessus de nos moyens, je soutiens que les gouvernements vivent au-dessus des moyens des français qui produisent, je soutiens que les fonctionnaires et ponctionnaires vivent trop nombreux au-dessus des moyens des travailleurs et producteurs…. Vous comprenez ? Et c’est la raison pour laquelle je soutiens également que l’austérité n’est pas la solution. L’austérité n’est pas dictée par la situation du pays mais par celle du couple maudit que forment le gouvernement et les banques. L’austérité, c’est pour rembourser les usuriers au détriment des forces productives, de l’investissement , de l’éducation, de la préparation de l’avenir.

LIre:

Milton

L’Iran

51 ème état

On ne peut pas être parfait !

Méfiez-vous des enfumeurs du genre Wyplosz/ « Ponction sur l’épargne. Avant nous avions des adversaires, maintenant nous avons des ennemis. »

« En la matière il existe quatre pistes ».

Dès la première ligne, le sort, votre sort est scellé. Il est scellé par l’usage du « IL » dans le il existe. Comme si cela tombait du ciel, comme si cela s’imposait de soi, comme si Monsieur Wyplosz s’exprimait en tant qu’oracle détenteur d’une vérité. Vérité révélée bien sûr et non vérité travaillée, élaborée, débattue.

Wyplosz parle au nom des Maîtres, au nom des fonctionnaires européens non élus, au nom d’une technocratie qui serait neutre, détentrice de savoir non partisan.

Chacune de ses pistes est sous le couvert de l’usage de l’évidence, purement idéologique et partisane. Partisane de l’intérêt des classes dominantes dont il est un des conseils sinon défenseurs.

Il faut toujours se demander comment les gens gagnent leur vie et à quel titre ils s’expriment et pourquoi ils ouvrent leur bouche ou prennent la plume.

Le rapide survol de la faisabilité et des avantages et inconvénients de chaque piste est un modèle de mauvaise foi bien-pensante.

Attardez sur la piste numéro quatre, c’est le modèle de cette mauvaise foi. Si le seul inconvénient de cette piste était « pas vraiment démocratique » il y a longtemps que les zozos qui gouvernent l’aurait fait. La démocratie ils s’en fichent, on le voit chaque jour.

Par ailleurs l’autre qualificatif, « radical » est lui aussi une foutaise, car rien ne serait moins radical que cette mesure soi-disant facile. Elle n’est facile et praticable que sur le papier. Réfléchissez déjà sur ce que veut dire le mot épargne, c’est le solde des compte d’épargne, des comptes de dépôts, des capitaux accumulés pour servir les retraites, etc. Posez-vous la question de la dislocation sociale, réelle, pas en terme d’indignation qui s’en suivrait car les soi disantes épargnes correspondent à différents projets et utilisations : dépenses de santé, études des enfants, acquisition d’une maison, etc etc Vas-t-on taxer l’épargne implicite qui sert à payer les retraites scandaleuses des ponctionnaires , ils ont un capital implicite caché considérable, dissimulé dans les comptes de l’Etat.

Vas- t- on faire rendre gorge aux ultra riches dont toute l’épargne est abritée dans les sociétés qu’ils contrôlent, holdings, mères, filles, etc..

Mais le plus grave n’est pas technique, il est dans l’implosion déflationniste que cela déclencherait.

Un contre-effet de richesse vécu comme une spoliation injuste et délibérée conduirait les gens à vouloir reconstituer cette épargne que l’on vient de leur voler, c’est une règle économique qui n’a jamais été démentie.

Il existe bien d’autres pistes que celle des voleurs type FMI, Commission ou Roehn. Ces pistes doivent être explorées non seulement en tant que telles, mais dans le cadre international avec lien avec la réforme du système monétaire actuel et bien sur la réforme du système monétaire européen.

Dimanche 27 octobre 2013 :

En Europe, les Etats sont hyper-endettés.

En Europe, les ménages sont hyper-endettés.

En Europe, les entreprises sont hyper-endettées.

Et en Europe, les banques sont en faillite.

Lisez cet article :

La crise négligée de l’Europe : les ménages et les entreprises croulent sous les dettes.

Lorsque Mario Draghi, le président de la Banque Centrale Européenne (BCE), a affirmé que la BCE « ferait tout ce qu’il faudrait pour sauver l’euro » pour apaiser les marchés financiers en juillet 2012, il a transformé la crise de l’euro qui était alors aigüe en une crise chronique.

Cette semaine, le patron de la BCE a provoqué un second tournant en indiquant que les 128 plus grandes banques européennes subiront un stress-test l’année prochaine afin de déterminer quelles étaient celles qui étaient viables, celles qui étaient à recapitaliser, et celles qu’il faudrait liquider.

Les politiciens européens ont toujours été réticents à examiner les bilans des banques, redoutant de devoir se poser des questions sur les grandes quantités d’obligations souveraines qu’elles ont acquises au cours des dernières années. Cependant, ils négligent souvent que ce ne sont pas les actifs les plus toxiques de leurs bilans, mais que ce sont souvent les prêts aux ménages et aux entreprises défaillants qui posent problème.

D’après The Economist, la crise de l’euro n’est d’ailleurs pas tant une crise de dette souveraine, qu’une crise de dette privée. En Grèce, tout a commencé avec les dépenses excessives du gouvernement et les emprunts exagérés qu’elles ont impliqués, mais dans la plupart des autres pays en difficulté, l’éclatement de la bulle a fait suite à un endettement excessif du secteur privé : emprunts hypothécaires en Irlande, prêts aux entreprises au Portugal, et une combinaison des deux en Espagne. Dans ces 3 pays, l’endettement du secteur privé avait déjà largement dépassé les 200% du PIB avant la crise, bien plus qu’aux Etats-Unis ou au Royaume Uni, où il atteignait respectivement 175% et 205% du PIB.

Les Etats-Unis ont réussi à réduire des deux tiers l’endettement des familles américaines, mais en Europe, 3 obstacles empêchent un tel désendettement :

1- Les politiques d’austérité imposées dans les pays de la périphérie ont aggravé la récession, ce qui complique la réduction de la dette privée.

2- Les banques les plus faibles rechignent à reconnaître les prêts défaillants et à enregistrer les provisions correspondantes.

3- La législation européenne est moins favorable aux emprunteurs que celle des Etats-Unis. Après la saisie de leur bien, les emprunteurs américains sont totalement désengagés de leur emprunt initial. En Europe, ils restent bien souvent devoir la partie non couverte résiduelle de l’emprunt.

Le problème de la dette des entreprises est le plus aigu au Portugal, en Espagne et en Italie où, selon le Fonds Monétaire International (FMI), respectivement 50%, 40% et 30% de l’endettement proviennent d’entreprises qui ne peuvent faire face aux intérêts de leurs prêts, parce qu’elles génèrent trop peu de bénéfices avant impôt.

C’est le phénomène des « sociétés zombies » incapables d’investir et de se développer, que le Japon a connu dans les années 1990.

D’un autre côté, l’endettement des ménages est particulièrement important en Irlande, aux Pays-Bas et en Espagne. Pour les ménages, des échéances de crédit trop importantes réduisent la capacité à consommer.

Le FMI a alerté que la dette privée était devenue un fardeau plus important pour l’Europe que celui de la dette souveraine, et si le continent souhaite renouer avec la croissance, il doit alléger cet endettement.

Pour The Economist, la méthode à employer comprendrait 4 volets:

1- L’arrêt des politiques d’austérité trop draconiennes, qui empêchent le secteur privé de se désendetter.

2- L’admission et l’enregistrement en créances douteuses de la totalité des prêts défaillants par les banques européennes, ce qui pourra sans doute être réalisé grâce à l’audit de la BCE.

3- Le nettoyage du bilan des banques européennes par la restructuration ou la revente des actifs toxiques et des prêts défaillants, qui pourra être mené avec l’appui de gouvernements, le cas échéant, et la création de « bad banks », par exemple.

4- La refonte des codes des impôts et des codes des procédures collectives pour faciliter ces restructurations.

http://www.express.be/business/fr/economy/la-crise-negligee-de-leurope-les-mnages-et-les-entreprises-croulent-sous-les-dettes/197686.htm

Ne vous laissez pas impressionner par « The Economist ». Il s’est toujours trompé sur tout a tel point que ses « une » sont considérées comme un indicateur contrarian.

Le magazine est le porte parole de la culture anglo-saxonne, de l’empirisme anglo-saxon, de la pensée idéologique anglo-saxonne qui conduit les pays qui ont cette culture a pratiquer les « deficits spending » qui nous a mené là ou nous sommes. Le journal a été l’un des plus grands soutiens de Greenspan!

Non seulement le journal est pro anglo-saxon, mais il est anti Europe et surtout anti-France systématiquement .

Il n’utilise pas que l’opinion biaisée, il ment délibérément.

L’idée générale de l’article sur les dettes privées est une imbécilité , sauf pour l’Espagne et les Pays-bas. Par ailleurs les ménages américains ne se sont pas désendettés sauf très très marginalement et ils l’ont fait non pas par un choix délibéré mais par …. les faillites personnelles et les défauts.

Sauf pour les critiquer , évitez de donner audience à des propagandistes aussi médiocres.

Le mieux est de les ignorer .