L’Edito du Dimanche 3 Mai 2015: Choc boursier en Europe, incertitude de la Valeur, incertitude de la Vérité Par Bruno Bertez

Avertissement : le présent texte n’est pas à usage de trading, il est à usage que nous qualifions de patrimonial. Donc de long terme. Dans une perspective courte, nous ne sommes ni haussier ni baissier, ni inflationniste ni déflationniste. Nous voulons faire passer la conviction que ce qui nous attend c’est l’instabilité, la fragilité. Les bulles d’actif, la mauvaise allocation des ressources, les déséquilibres économiques, les tensions sociales, les conflits géopolitiques sont au bout du chemin, ils sont la conséquence inéluctable des politiques irresponsables qui sont menées. Avant, trop d’argent était à la chasse de marchandises et de services ; maintenant, trop d’argent est à la chasse d’actifs financiers performants.

Pendant longtemps, le calme a régné sur les marchés financiers. Une tendance haussière continue du prix des titres, peu de corrections, peu de volatilité, des écarts de fluctuations de plus en plus resserrés. Il y a bien eu quelques alertes, en 2013 ou fin 2014, mais, à chaque fois, une fois l’alerte sonnée, les régulateurs sont intervenus, ils ont rassuré, et les affaires ont repris leur cours… à la hausse. A la hausse pour ce qui devait monter, comme le prix des assets, à la baisse comme le cours du dollar qui avait trop monté. A un point tel que le jeu financier était en train de devenir monotone. Monotone jusqu’à ce que l’on reparle de la conjoncture américaine. Le beau scénario de la désynchronisation, de reprise auto-entretenue des Etats-Unis et du pataugeage ailleurs a vacillé.

Un Incroyable Contrepied Sur Les Marchés (29 Avril 2015)

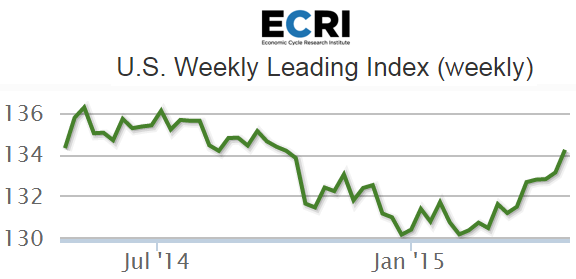

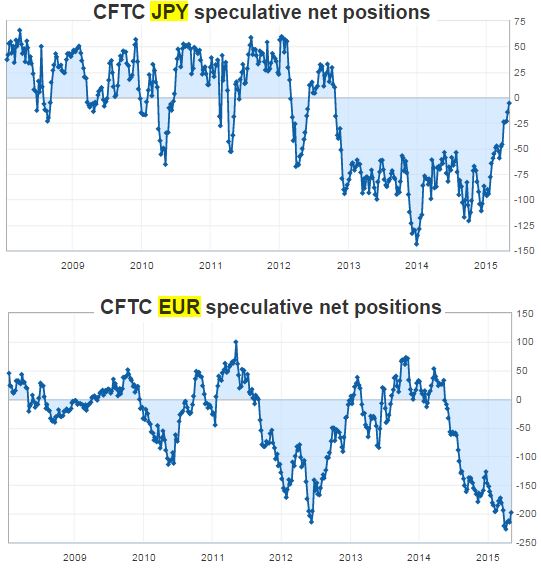

Le scénario dominant, celui qui fait l’objet du consensus depuis de nombreux mois vient de s’effondrer: Et cela s’avère coûteux. Depuis des mois les opérateurs financiers jouent ce que l’on appelle la désynchronisation entre les économies Américaines et les économies Européennes. l’Amérique est censée se trouver en voie de reprise économique auto-entretenue, tandis que l’Europe est censée être en phase de stagnation. Selon cette thèse, la croissance Américaine va se renforcer, tandis que l’Europe va continuer de patauger. Dans ces conditions les taux vont pouvoir être montés aux USA et continuer de baisser en Europe. Sur le marché de changes, le dollar doit s’apprécier et la devise Européenne continuer sa dépréciation vers la parité avec le dollar. les rendements à long terme Européens sont anticipés à la baisse et les rendements US à la hausse. Le scénario était tellement évident que les positions spéculatives constituées pour jouer ce décalage entre les deux situations étaient colossales. Avec des « leverage » considérables et tout le monde se trouvait du même coté du bateau. Les derniers chiffres économiques en provenance des Etats-Unis attestent de la réalité de la modération en cours de l’activité et contrairement aux affirmations manipulatoires, il semble bien que ce ne soit pas lié à la météo ou à la saisonnalité, encore moins aux grèves. Il y a convergence aussi bien des indicateurs simultanés que des indicateurs avancés. L’ECRI, indicateur composite très suivi, confirme la réalité du ralentissement. Une estimation instantanée de la croissance du GDP pour le premier trimestre faite par un nouveau modèle d’une Fed régionale donnait même une croissance négative ces derniers temps.

Le chiffre de croissance de 0,2% en rythme annuel qui a été publié ce jour n’est donc pas une surprise, mais il a fait l’effet d’un coup de tonnerre: Les positions spéculatives ont vacillé, les achats ou rachats « stop » ont été déclenchés et la volatilité, le désordre se sont installés. Un bain de sang dit-on. En Europe on a assisté à une panique à l’achat sur l’Euro, il a flirté avec les 1,12 contre dollar alors que la spéculation est fixée sur un horizon de parité 1 pour 1 ! Les pertes sont très importantes. Sur les actions, c’est la dégringolade, ainsi à Paris le CAC chute de près de 2,5%, sans filet de sécurité. Les autres places ne sont guère mieux loties. Pire on subit une chute dans le vide sur les obligations allemandes à 10 ans, les Bunds, leur rendement double en une seule journée. Le comble dl’ironie est que les bonnes nouvelles sur l’économie européenne ont pour effet de créer une panique …baissière sur les bourses!

Depuis quelques semaines, malgré le calme apparent en surface des marchés, les gourous et leaders d’opinion tentaient d’attirer l’attention sur divers risques. Risque de surévaluation des actions, risque sur les profits des entreprises américaines, risque de choc sur les marchés de taux, risque de désordre sur les marchés des changes, risque de liquidité sur les marchés. En mot comme en cent, les avertissements allaient dans le même sens, le risque n’est pas à son prix, les primes de risque sont trop basses. Les marchés ne connaissent qu’un sens, c’est anormal, en Bourse il y toujours deux sens et le second, occulté, revient toujours comme une vengeance.

La semaine écoulée est venue confirmer que la tempête menace toujours après le calme. Le prix des Bunds allemands, la valeur de référence mondiale, l’ancrage incontesté de toute valeur, a plongé cette semaine, déclenchant la plus forte hausse des taux depuis deux ans. Comme à l’accoutumée, on a blâmé la technique, c’est toujours un bon moyen de minimiser, d’une part, et d’éviter de réfléchir, d’autre part. La Commerzbank, serial quasi-faillie, a qualifié cette chute de « flash crash ». C’est un moyen de tenter de refermer la porte et d’éviter de s’interroger. Si c’est un flash crash, ce n’est pas grave, on en a encore eu un le 15 octobre sur le Bonds US dernier et on n’en est pas mort, n’est-ce pas!

Il y a comme cela des mots, des expressions, du vocabulaire, dont la fonction est non pas d’exprimer la pensée, mais de l’empêcher de fonctionner et de l’obturer. Ainsi « flash crash » est une anomalie de courte durée sur un marché, le « risk » est un mot pudique pour signifier les pertes potentielles, la « volatilité » un mot délicat pour pointer la baisse, etc. Il y en a un qui est à lui seul un condensé de magie, c’est celui de « liquidité ». Nous en parlons souvent car c’est un régal pour l’esprit que cette liquidité. C’est un concept central,… mais il est impossible, sinon à définir, du moins à mesurer. Nous citons souvent celle qui nous semble la meilleure: « La liquidité, c’est quand on croit que l’on va pouvoir vendre plus cher que l’on a acheté ». Elle est d’un ancien gouverneur de la Fed, Kohn, qui aurait, selon nous, remplacé avantageusement Bernanke lors de la succession de Greenspan, mais il n’était pas assez « inflationniste ». La liquidité, on n’en parle que lorsque l’on en manque, quand elle devient rare. C’est un mot pudique, un nom qui vient sitôt que l’on veut vendre et que l’on ne trouve pas de contrepartie. La liquidité, c’est la rareté des contreparties en temps de crise. Jamie Dimon, qui, par exemple, avait envie de liquider une partie du portefeuille obligataire de sa banque avant la hausse des taux de la Fed s’en est plaint récemment. « Il n’y a plus de liquidité sur le marché obligataire depuis les réformes imposées aux établissements bancaires, ils réduisent leurs stocks et leur exposition ». La disparition de la liquidité augmente les coûts de transaction, élargit les spreads, empêche de vendre et dévalorise les portefeuilles. Le problème de la liquidité, en un mot comme en cent, ne se pose que quand on en a besoin, tant que les prix montent, tant que les Banques Centrales injectent de l’argent, il n’y a aucun problème, mais lorsqu’il y a un renversement réel ou anticipé, alors chacun s’efforce de liquider avant les autres… et l’on découvre qu’il n’y a pas d’acheteur.

C’est donc ce qui s’est passé la semaine dernière et on a ainsi découvert, tous, traders et investisseurs, au même moment, que la porte de sortie était trop étroite et qu’il n’y avait pas d’issue de secours.

Secousses sur les marchés, une ride ou un glissement tectonique ?

Le contrepied qui est intervenu le mercredi 29 Avril sur les marchés n’est pas un accident isolé, c’est un révélateur que nous conseillons de prendre au sérieux. Il arrive que des mouvements de surface masquent en fait des glissements puissants d’ordre tectonique. Et c’est pour ne pas avoir eu la curiosité d’aller voir dessous ce qui se passe que les catastrophes nous prennent au dépourvu.

Loin de nous tout catastrophisme, nous faisons comme d’habitude le pari que l’on peut encore repousser l’inéluctable, mais, pour l’investisseur, il est important de connaître la donne afin de jouer la meilleure carte dans cette partie de bluff avec les régulateurs.

Le contrepied est le suivant. On est sur un scénario de reprise de l’économie américaine plus ou moins auto-entretenue. Les Etats-Unis sont censés être la locomotive qui donne traction à la reprise mondiale. Dans cet esprit, on attend croissance, hausse des taux, progression du dollar, et un peu plus d’inflation dans le système américain. Ce différentiel de croissance contraste avec la situation médiocre de l’Europe, de la Chine et des Emergents où la menace de déflation persiste et où les taux et le change sont censés être à la baisse.

Mercredi 29 Avril, le scénario a subi une secousse avec la publication d’une croissance quasi nulle au premier trimestre aux USA et des indicateurs meilleurs en revanche en Europe. Du coup, le scénario financier fondé sur la désynchronisation et le différentiel américain s’est trouvé contesté. Il s’en est suivi une forte baisse du dollar, une forte hausse sur l’euro, une chute spectaculaire du cours de Bunds allemands, une panique de ventes sur les Bourses européennes.

A noter qu’en même temps, les indicateurs publiés au Japon sont mauvais et qu’ils témoignent du peu de résultat de la politique aventuriste d’Abe. En Chine, on tente, tant bien que mal, de faire face au ralentissement et au surendettement par des mesures monétaires sélectives, mais on parle d’éventuels recours au Quantitative Easing et à la baisse du Yuan. Tout ceci pour signifier que l’on est d’abord dans le contrepied et, ensuite, dans l’instabilité.

La question de la situation réelle de l’économie américaine n’est pas tranchée: les statistiques sont médiocres, mais leur qualité est pourrie. La quasi-stagnation du premier trimestre (+0,2% en annualisé) devient une récession, si on prend comme critère les ventes domestiques finales nominales (en repli) et, au contraire, une expansion, si on prend l’indicateur des recettes fiscales mensuelles (en progrès de 4,6%).

Tout se passe comme si on était simultanément dans une récession de la demande finale et une expansion du GDP. A noter cependant que le GDP hors incidence des stocks est recul lui aussi. Tout ceci suggère que les instruments statistiques sont dépassés, ils ne collent plus à la réalité, ou que les mesures exceptionnelles distordent les économies et que l’on ne sait plus très bien ce que l’on mesure et quel est le sous-jacent.

Nous pensons que les deux interprétations se conjuguent, le réel est distordu et les outils de mesure sont inadaptés. Et cela devient évident quand on flirte avec la récession ou la faible expansion. On est dans l’erratique, mais le fait que l’on soit dans l’erratique indique que l’activité est médiocre et la croissance douteuse.

L’inconnue ou l’incertitude sur la situation américaine sont importants pour les raisons suivantes :

-la politique de la Fed sera « data dependant », mais on ne sait pas interpréter les datas!

-la propagande cherche à tromper et à faire croire à des effets météo ou exceptionnels.

-l’incidence d’une hausse ou non-hausse des taux peut être forte, disproportionnée.

-la traction de l’économie US est déterminante pour les partenaires mondiaux.

-la question de la confiance et de la crédibilité des politiques monétaires non conventionnelles est à nouveau posée.Non seulement au niveau américain, ce qui est grave, mais également au niveau européen, puisque l’on est entré dans un QE sur la base des résultats supposés obtenus aux USA.

Il ne faut pas oublier que pour des résultats très modestes, le bilan de la Banque Centrale américaine a progressé de 450% depuis Mars 2009. Pendant ce temps, la Bourse a progressé au niveau de S&P de 165%, le GDP de 13% et les salaires horaires réels de…1%.La divergence est le fait majeur de la période et, par conséquent, la capacité à maintenir la divergence généralisée est la donnée la plus importante qui sous-tend toute politique d’investissement. Et qu’est-ce qui soutient la divergence, la lévitation, et empêche la Réconciliation? La confiance, la crédibilité!

Un seul chiffre, un seul trimestre, repose toute la question de la politique de long terme suivie par les responsables américains, c’est pour cela que le risque est colossal, nous sommes dans une situation de tout ou rien.On y croit ou on n’y croit pas. La confiance, avons-nous la grossièreté de répéter, c’est comme un pucelage, on n’est jamais vierge à moitié!

Le stock mondial obligataire s’inflate en continu par les émissions et la hausse des cours, plus de 40% des obligations souveraines ne rapportent plus rien et un bon tiers offrent de taux négatifs, les marchés, eux, sont devenus squelettiques, tout est fragile, incertain. Les achats des Banques Centrales ont entretenu la rareté, fait monter les cours, chuter les rendements, les marchés ont disparu, la fonction de découverte des prix d’équilibre est un souvenir du passé, tout cela est remplacé par un seul sous-jacent : la croyance ! La croyance en la toute-puissance des Banquiers Centraux, la croyance en la poursuite de la même politique et la croyance dans les manipulations des mots, ses signes, et des rideaux de fumée incantatoires. Il y a des trillions et des trillions de positions spéculatives en leverage dans le monde global qui reposent sur ce seul et même sous-jacent: la foi. Nous y insistons, car cette approche d’un seul et même sous-jacent permet de comprendre pourquoi la diversification a disparu, pourquoi tout chute en chaîne du plus fragile, du plus incertain au moins contesté. Dans l’univers du papier, c’est à dire l’univers des Banques Centrales, il n’y a pas de diversification car toute la pyramide repose sur la même pointe, celle de la Foi, de la Confiance, nous dirions la Croyance en les pouvoirs de magiciens. Rien ne vaut en soi et nous rejoignons notre thèse centrale qui est que dans le monde moderne, celui où les ombres ont été détachées des corps, les signes détachés de ce qu’ils signifiaient, la Valeur est incertaine. Et si elle est incertaine, elle est fragile, et si elle est fragile, il faut que quelqu’un la garantisse, l’assure et s’il faut qu’elle soit assurée, alors il faut un assureur et cet assureur ce ne peut être que le Démiurge, celui qui s’est octroyé tous les pouvoirs, le Banquier Central. Le monde de la Finance repose sur la pointe, sur la croyance en la magie du Verbe des Grands Prêtres/Prêtresses, c’est cette magie qui permet de défier les lois de la gravitation, de leviter et d’entretenir le fameux momentum, notre déesse à tous, la Tendance.

Les marchés sont valorisés, « pricés » pour la déflation persistante, la croissance faible ou nulle, la liquidité éternelle, les QE perpétuels. Nulle concurrence, nul avis divergent ne parvient à s’imposer en raison du monopole de fait de quelques hommes sur l’académisme mondial. Pourtant et c’est là le fait nouveau, le débat sur le diagnostic du « savings glut » comme origine des taux nuls ou négatifs prend de l’ampleur. Or cette thèse est le fondement de toute la politique mondiale des Banques Centrales, avec ses dérivés, comme l’insuffisance de la demande globale ou le déficit de l’investissement demandeur d’épargne. C’est la thèse, très étroite, des étudiants de Stanley Fisher (Vice-Président de la Fed), de ces étudiants prestigieux qui se sont trompés sur tout comme Summers, Blanchard, Bernanke, Krugman. Cette coterie néo-classique, néo-keynésienne, qui croit à la neutralité de la monnaie et du crédit, qui croit « aux anticipations rationnelles ». C’est sur le monopole auto-octroyé de ce quarteron d’économistes que repose la pensée mondiale, celle qui sous-tend la pyramide dont nous vous parlons régulièrement.

Cette thèse, qui fait se croiser sous la ligne du zéro sur ses graphiques, les courbes d’offre et de demande mondiale d’épargne/ investissement, soutient tout l’édifice théorique des marchés. C’est la clef de votre prospérité et de votre spoliation future. Qui ne voit le danger et le dérisoire d’une politique mondiale, globale, définie par quelques hommes, sans contestation; une politique que les gouvernements acceptent, sans en comprendre les fondements théoriques ou académiques. Ces gens ont imposé le règne d’une évidence bidon. Il y a trop d’épargne, il y a trop peu d’investissement, donc les courbes d’offre et de demande d’épargne qui déterminent l’équilibre des taux se croisent sous la ligne du zéro, les taux négatifs sont les taux d’équilibre: CQFD! Ce qui ne tient pas compte du fait que l’épargne mondiale n’est excédentaire qu’en apparence, que parce qu’elle est produite et suppléée à crédit, le crédit ne rentrant pas dans les réflexions de ces messieurs, puisqu’il est supposé neutre. Ces gens n’ont étudié ni Marx, ni Minsky, une seule phrase de Minsky les aurait sauvé: « Les structures financières sont le déterminant central du comportement d’une économie capitaliste, le rôle joué par les structures et les institutions financières est essentiel sur la structure des économies réelles et leur performance ». C’est tout un pan des progrès de la pensée économique qui est ignoré par ces messieurs, un pan riche qui aurait permis d’éviter la crise de 2008 si, déjà, ces gens n’avaient pas accédé à des postes de responsabilité.

La crise n’est pas une crise d’insuffisance de la demande globale, insuffisance structurelle ou pas, non, c’est une crise d’excès de dettes, de surendettement qui a produit un capital fictif et c’est ce capital fictif que l’on traine comme un boulet qui empêche la reprise. Il pèse sur l’activité, sur le taux de profit, force à l’austérité. Les taux bas ou négatifs augmentent les dettes, empêchent leur euthanasie, gonflent le capital fictif et donc renforcent les freins à la croissance.

A l’incertitude sur la Valeur, s’ajoute, dirions-nous, l’incertitude encore plus grave sur la Vérité. Le retournement fondamental des Bourses se fera sur cette révélation, cette prise de conscience de la fausse vérité qui a animé les responsables de la conduite des affaires.

La Banquière Centrale cheffe, notre mère Hannau, joue les pythies, elle ne laisse tomber que des augures opaques, elle entretient, à moins qu’elle n’en soit elle-même victime, l’incertitude. Yellen ne sait plus où elle en est. Confrontée à des indicateurs économiques erratiques, à une constitution de stocks record, à une érosion des dépenses d’équipement des entreprises, à une stagnation du GDP au Q1, à une baisse des profits et à une révision en baisse des perspectives annuelles, Yellen ne sait plus quoi penser et donc quoi dire, et donc elle est elle-même un facteur d’incertitude : au lieu de la réduire, elle la fait monter. Il n’y a plus d’initié, le grand initiateur lui-même est dans le brouillard. La Sphère Financière, la Sphère des Nuages et du Vent, est surpeuplée, tous les Trade sont encombrés, le pool mondial de la finance spéculative a augmenté ses positions récemment à la faveur du QE de Draghi, de la dévaluation de l’Euro, des prolongations du QE japonais, des stimuli fiscaux et monétaires en cours en Chine…Tout le système est soutenu, non par la rentabilité réelle et la solvabilité des investissements, mais par « la performance », or la performance qu’est-ce que c’est si ce n’est l’espoir, l’illusion que l’on va vendre plus cher au suivant qui va se présenter sur le marché. Tout repose sur cette illusion, les illusions, cela se propage vite, comme la lumière ou l’électricité, cela entraine les adhésions, cela fait les troupeaux. Et tout se répand, tout se généralise, tout s’accélère. En dix mois, la monnaie d’un ensemble économique colossal, excédentaire en balance des paiements, l’euro a chuté de 1,40 à 1,05 contre dollar, les marchés d’actions ont monté de 50% ; en deux ans, alors que rien n’a été fait sur le plan réel, alors que les vrais indicateurs économiques « durs » restent dans le rouge, les emprunts de périphériques européens sont passés de taux de détresse à des taux quasi nuls, frôlant le négatif : un pays dans l’impasse, comme la France, émet à des taux négatifs, on se bat pour lui prêter l’argent… que l’on n’a d’ailleurs pas, puisque léveragé.

Il a suffi qu’un grand de ce monde, Bill Gross, fameux joueur de poker, fasse une annonce et dise que « les Bunds allemands, comme en son temps la Livre Sterling, sont le « Short du siècle » pour qu’une prise de conscience s’effectue, il a suffi qu’un autre grand, Jeff Gundlach, vienne surenchérir et joigne le geste à la parole, pour que le troupeau reparte dans l’autre sens. Notre époque se caractérise par son côté moutonnier. Depuis 2009, les « sheeple » écoutent les bergers officiels, et puis, sans que l’on sache très bien pourquoi, un jour, ils cessent de les suivre, ils suivent les rebelles, les mécréants. C’est ce qui nous guette, l’inversion des leadership. Un faux prophète peut toujours être supplanté par un autre plus adapté au mood, à l’humeur de l’époque.

Sur les marchés, pour travailler, il faut des règles, il faut des guides, des gourous et il faut des stabilités, des répétitions. Toute rupture est menaçante, perçue comme dangereuse. Ainsi, quand en milieu de semaine, on a publié des chiffres du GDP américain très bas, sinon négatifs, on aurait dû monter sur les valeurs du Trésor, les rendements auraient dû baisser, fortement! Eh bien non, ce fut le contraire: alors qu’ils étaient déjà au plus haut de plus d’un mois, ils ont encore monté, ils ont fait un bond pour s’établir à un nouveau record de 6 semaines, la bascule n’a pas joué, une corrélation inverse s’est brisée. Mieux, alors que la règle est que, lorsque les actions baissent, on se rapatrie sur les obligations, cette règle n’a pas joué. L’instabilité des véhicules du risk-on n’a pas profité aux véhicules du risk-off. Le Bund allemand, la valeur phare du risk-off a dévissé. Alors que les investisseurs acceptaient des rendements de 15 points de base, 0,15% l’an, il y a quelques jours, brutalement en deux jours, ils ont exigé plus du double, 0,37%. Incertitude de la Valeur. Sur le 10 ans américain, le rendement a explosé de 21 points de base à 2,12%.

L’une des fonctions de l’économie de marché, c’est la découverte des prix grâce à la confrontation des anticipations ; en économie de marché, les marchés parlent, informent, véhiculent des informations pour les agents économiques. Cette fonction a été détruite. Nos marchés sont dirigés par une poignée de gens qui font le pari de la déflation et de la stagnation séculaires. Que se passerait il s’ils se trompaient, si un acteur majeur, comme la Chine par exemple, décidait de reflater et comme les autres, se lançait dans une folle fuite en avant ? Quelles conséquences sur les commodities, sur les changes, sur les marchés obligataires ? Ce n’est qu’un des scénarios possibles parmi d’autres, mais il serait sanglant.

ADDENDUM

A propos des taux négatifs, de l’interdiction du cash et de l’excès de liquidités dans vos poches.

Beaucoup de gens écrivent et publient sans s’identifier. Ils n’annoncent pas la couleur. Ils ne disent pas au service de qui ils sont et de quel point de vue ils se se placent. C’est l’une des vilenies utilisées par la presse aux ordres, elle ne dit pas pour qui elle roule et qui elle sert. Il y a belle lurette que la disposition saine de Mitterrand d’annoncer l’actionnariat d’un média n’est plus respectée.

Vous connaissez notre guerre contre le fameux « il faut », impersonnel comme la pluie qui tombe du ciel. Le « il faut » est l’un des instruments de votre servitude. Nous y revenons souvent afin de vous en faire prendre conscience. On a tendance à l’oublier tant l’expression est banale. Le « il faut », c’est la parole du Maître qui se fait passer pour Dieu, pour le symbolique, pour l’impératif catégorique ; on ne conteste pas le « il faut » car il tombe du ciel.

Exemple : « Il faut réformer le marché du travail en France », cela permet d’escamoter « qui veut que l’on réforme le marché du travail en France ». Les Eurocrates, les Allemands, le Medef.

La liberté commence toujours par des questions et des décodages. Ne l’oubliez jamais.

Venons-en au fait.

Ainsi certains disent « il faut taxer les dépôts bancaires », d’autres vont plus loin et recommandent « il faut abolir le cash », « il faut interdire les espèces et l’or dans les coffres ».

Le patron de BNP Paribas est l’ancien Directeur des Impôts, suivez mon regard et mes réflexions…

Les variantes sont innombrables, mais elles équivalent toutes à ceci. « Il faut que l’argent liquide cesse d’être liquide et qu’il soit à portée de prélèvement des gouvernements ». « Le droit de propriété doit reculer, le droit de confisquer doit avancer. ». Le droit de confisquer peut comporter des variantes, comme le droit de bloquer et d’immobiliser et de convertir en dette obligatoire.

Tout ce qui a été fait lors des guerres et des fins de guerre sera fait, on n’invente rien, on répète, on reproduit avec des habillages différents. Nous sommes en guerre, les uns veulent la reproduction du système qui fonctionne à leur profit, cette reproduction étant payée par vous, et vous, ignorant vous ne comprenez pas bien, mais vous sentez confusément que vous vous faites b….r.,. Vous ne saisissez ni pourquoi ni comment.

En Israël, champion de la fraude fiscale on a parlé très tôt d’abolir le cash pour suivre tous les paiements et tous les transferts, enrichissements ou bénéfices. Un pas de plus est en train d’être franchi. On va plus loin que cette volonté de prédation fiscale car la chaine est la suivante :

- -Les banques sont en faillite réelle si on tire le tapis des QE et laisse chuter les marchés

- -Les banques centrales sont obligées de noyer le monde sous les liquidités

- -Ces liquidités au lieu de tourner sont stockées, elles s’accumulent donc il faut en créer encore plus

- -Ces liquidités sont un risque en cas de fuite devant la monnaie et de montée de l’inflation

- -Ces liquidités sont donc une épée de Damoclès en cas soit de « run » sur les banques soit d’accélération de la vitesse de circulation et de montée de l’inflation

- -Ces liquidités sont la manne, le trésor caché qui, si il est ponctionné, ou neutralisé, peut sauver le système.et le couple maudit banques/gouvernements.

Toutes les banques TBTF sont favorables à la déclaration des comptes bancaires, à la fin du secret et la fin de la protection de la vie privée. Elles sont pour que tout soit déclarée et ponctionnable, ce sont des auxiliaires du fisc et des gouvernements, c’est un couple maudit, solidaire, contre vous. Les gouvernements ponctionnent votre travail pour rembourser les banques et payer les Agios, ainsi les banques leur reprètent toujours plus. Les gouvernements sont les fermiers généraux d’antan, mais avec les rôles inversés.

Personne ne cherche à expliciter le fameux impératif « il faut » .

Donc le « Il faut « doit être explicité et complété par des questions et des réponses.

- Il faut, pourquoi ?

Pour qui ?

Afin de faire quoi ?

Au profit de qui ?

Au détriment de qui ?La BNS et ses complices répondent, il faut laisser le cash en banque « par civisme », c’est à dire dans l’intérêt général. Cet intérêt général est le masque des intérêts particuliers des banques, des dirigeants bénéficiaires de bonus, des fonctionnaires, des gouvernements, des politiciens, des kleptocrates, des Très Grandes Entreprises Mondialisées etc etc.- ce n’est pas l’intérêt général du peuple, des classes moyennes, des travailleurs. Ces initiatives scélérates sont destinées à maintenir, à renforcer l’exploitation et la spoliation des plus faibles et des moins protégés, et celle des moins sophistiqués.

Quelques nouvelles d’une semaine riche :

-

-Chute du Dollar Index à 95,214, on vient de 100 en chiffres ronds, la position acheteur en dollars est le Trade le plus chargé de l’histoire.

-

-Le pétrole est en forte reprise, on a monté de 11% depuis le début de l’année.

-

-Hausse des matières premières sous la conduite du cuivre qui gagne 6,5%.

-

-Première création de crédit positive en Europe.

-

-Les garanties sur les junk bonds sont au plus bas depuis le record de 2011.

-

-Les earnings des sociétés américaines inquiètent, le nombre de « miss » est supérieur à celui des « beat ».

-

-Bernanke a encore frappé, son blog est un blog de combat et de défense, il répond aux critiques sur l’arbitraire de la politique de la Fed et critique ceux comme Taylor qui défendent l’idée de règles, de rules, pour guider la politique monétaire. Ce débat est fondamental car on approche des élections et on sait que les Républicains penchent pour l’imposition de « rules ».

-

-Le savings glut se réduit si on en croit les chiffres publiés par la Russie, l’Arabie Saoudite, etc. Ces pays consomment leurs réserves à une vitesse que personne n’avait imaginé.

-

-Les réserves des Banques Centrales globales hors « gold » sont à un plus bas de 15 mois, à 11,541 Trillions selon Bloomberg, elles ont chuté de 491 milliards depuis leur sommet du mois d’août 2014. Il faut noter qu’avant, la tendance était à la hausse continue au rythme de 12 à 12% l’an.

-

-Les portefeuilles de Treasuries détenus par la Fed pour compte étranger sont stables à 3,289T, depuis le début de l’année, ils ont cessé de croître et sont en légère baisse.

BRUNO BERTEZ Le 2 Mai 2015

illustrations et mise en page by THE WOLF

EN BANDE SON :

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS….SOUTENEZ CE BLOG FAITES UN DON

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS….SOUTENEZ CE BLOG FAITES UN DON

Catégories :Art de la guerre monétaire et économique, Changes et Devises, Commentaire de Marché, Cycle Economique et Financier, Déflation, Etats-Unis, Europe, l'hérésie keynésienne, Les Editos, Les Incontournables, Les Tribulations de la Kleptocratie, Mister Market and Doctor Conjoncture, Mon Banquier est Central, Propagande et Manipulation, Répression Financière, REBLOG, Risques géopolitiques, sociaux, environnementaux et sanitaires, Trappe à Dettes, Valeur sans travail n'est que perversion de l'ame

RSS - Articles

RSS - Articles

A reblogué ceci sur My Blog.

très intéressant et riche, comme d’habitude ; mais, en ce qui me concerne, l’abus d’anglicismes, tout particulièrement à la fin du texte, nuit gravement à sa compréhension. Les sujets sont déjà suffisamment complexes pour ne pas être rendus encore plus difficiles à lire pour un francophone.

Comme on dit dans les mauvais journaux: je n’ai pas le temps de faire court.

Ce qui veut dire que je n’ai pas le temps d’être didactique au niveau du vocabulaire, je le suis au niveau des idées.

Au niveau du vocabulaire, tout est dans wikipedia. Je travaille beaucoup, pour produire ces textes, il est normal que vous travailliez un peu; c’est votre contribution.

Je crois à l’effort , je suis un conservateur invétéré sur ce point. Je ne cède à pas à la facilité du pré-maché.

Quant aux anglicismes, je n’y peux rien si nous sommes culturellement colonisés, je préfère comprendre et parler anglais qu’être fier de mes ignorances et de mes insuffisances; si je devais traduire tous les anglicismes utilisés dans la discipline de l’économie, je perdrais un temps fou.

Je vous offre une occasion de progresser. Moi quand je vois un concept ou un mot ou une idée que je ne saisis pas, je fais des recherches et cela me mène très loin, c’est un régal , une véritable aventure, on sait d’ou l’on part, on ne sait pas ou l’on arrive.

Quand je fais des textes de style, cela m’arrive moins souvent maintenant car je produis surtout des textes utilitaires, je fais attention, je m’efforce effectivement de bannir toutes ces facilités.

Allons, faites un effort, dites vous que c’est votre droit d’entrée qui est ainsi exigé et payé.

http://www.lepoint.fr/societe/emmanuel-todd-le-11-janvier-un-moment-d-hysterie-collective-04-05-2015-1926043_23.php

Todd.

Je pense qu’il y a beaucoup de causes à la hausse des rendements

-aux USA a chaque fois qu’il y a eu un QE, les taux ont connu une phase de hausse, l’idée étant que l’économie allait s’améliorer et qu’il fallait arbitrer en faveur des actions, ce qui se tient

-la situation Grecque est nouvelle en ce sens que le FMI s’est désolidarisé de l’UE et affirme à juste titre que la dette Grecque n’est pas remboursable et exige pour participer aux négociations qu’une partie soit restructurée et une partie dépréciée.

-les banques euros sont en baisse de puis cette réunion de Riga et on craint une contagion , il ya des ventes de précautions sur ce qui est large bénéfice c’est à dire les emprunts souverains européens

-les gros de la gestion obligataires mondiale prennent leur profit sur ce qu’ils ont acheté en 2012 je le sais directement de source professionnelles

-il y a des pertes très grosses qui expliquent techniquement des mises en pension de métal , et par un mécanisme complexe, ceci pèse sur le cours de l’or. Chaque fois qu’il y a du stress dans le marché mondial, on voit le même phénomène de baisse de l’or , le métal baisse dans les stress, il ne monte pas.

Il ya a mon avis deux inconnues majeures en ce moment

-ce qui va se passer pour la Grèce et les banques euros

-la chine , va -t-elle faire l’équivalent d’un QE et casser le Peg du Yuan

ces deux éléments sont vraiment des risques alors que le fond est déjà difficile à gérer en raison du débat américain sur l’éventuelle hausse des taux

Sur le fond la contestation du bien fondé de la politique de Bernanke/Yellen progresse et ceci pourrait aller plus loin avec les élections futures. il y a des républicains comme Taylor et ses amis qui sont influents, ils montent au créneau.

Tout se passe comme si, sur un fond de dégradation de la confiance dans « les solutions » des Banques Centrales, il y avait des éléments circonstanciels qui venaient se greffer.

Dans le repli actuel des marchés je conseille l’achat de titres dont le rendement est satisfaisant, selon la qualité , disons ceux qui sont entre 3,8 ET 5%, il y a des belles immobilières locatives qui sont attrayantes à ce niveau.

Est-il possible selon vous la remontée de l’inflation dès 2016 en Europe (ou au moins dans quelques pays de l’Ue)? M’a étonné de voir que la prévision de l’inflation en Italie en 2015 est de 0,… et pour le 2016 de 1,8%. Un « jump » comme ça ne risque pas de n’être plus trop contrôlé?

Et moi je pensait de vivre de debt deflaction pour minimu dix ans..