Fausse-monnaie et réserves fractionnaires: la descente en enfer

Depuis des millénaires les hommes ont choisi l’or comme monnaie pour ses caractéristiques uniques de rareté, divisibilité et de valeur. C’est au XVIIème siècle que fut introduit le billet de banque d’abord en Allemagne mais surtout en Angleterre coïncidant avec la création de la banque d’Angleterre en 1694. Le billet de banque était un titre de créance sur la banque d’émission remboursable à vue en métal précieux généralement en or mais aussi en argent. Les billets de banque étaient gagés sur l’encaisse métallique détenue par les banques d’émission qui devait par conséquent avoir une valeur égale à celle des billets en circulation.

Ces billets étaient l’équivalent de certificats de dépôts d’or et d’argent métal (warehouse receipts). Les banquiers et par la suite les banques centrales ont réalisé qu’il était possible de procéder – exactement comme des faux-monnayeurs – à des émissions d’une valeur très supérieure à celle de leur encaisse (en fait de faux certificats de dépôts car les obligations légales ne peuvent être honorées) et de transformer ainsi le billet en un habile et puissant instrument de crédit.

Jusque vers 1910 la plupart des banques centrales garantissaient la convertibilité en or de chaque billet en circulation, elle fut ensuite supprimée ce qui de facto démonétisa l’or et l’argent métal les faisant basculer d’un statut de monnaie à celui de simples commodités. Nous mentionnions dans un article ultérieur le rôle du Fonds Monétaire International (FMI) et de la Banque des Règlements Internationaux (BRI) dans ce processus de démonétisation sournois qui a déclenché la guerre de l’or.

Ferdinand Lips, ancien banquier Suisse et expert en or avait tiré la sonnette d’alarme et expédié un exemplaire de son livre à chaque parlementaire « Gold Wars: The Battle Against Sound Money as Seen from a Swiss Perspective ». Guerre toujours en cours opposant d’un coté le cartel bancaire mondial, l’élite politico-économique et financière – artisans du fiat currency¹ et des réserves fractionnaires – ces deux instruments constituants à eux deux le pouvoir suprême, et l’or métallique qui est dans l’inconscient collectif la seule vraie réserve de valeur, défendu par les libéraux authentiques qui luttent pour la réintroduction d’une monnaie saine et honnête dans l’intérêt public.

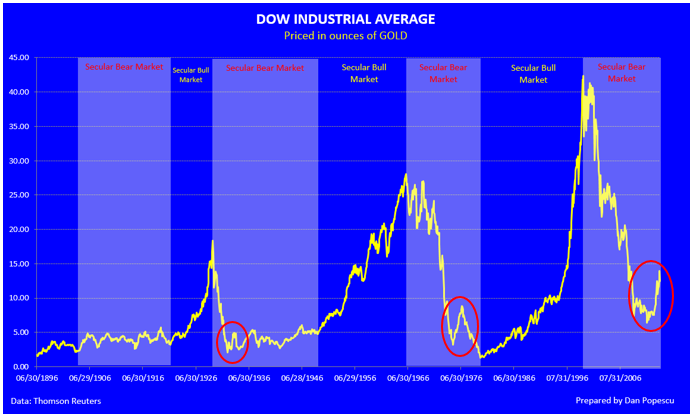

On se souvient des ventes d’or étrangement coordonnées et étalées dans le temps de plusieurs banques centrales dès 1990 dont la Banque d’Angleterre la Banque nationale de Belgique, la FED, la France et encore récemment ici et celles dela BNS avec les effets d’annonce qui n’ont pas d’autres objectifs que d’influencer son cours à la baisse (une hausse du prix de l’or dans la monnaie dont il est libellé indique une dépréciation de cette même monnaie). On notera également ici l’opacité dans de la fixation du cours de l’or et dont nous savons pertinemment qu’il n’est pas à sa vraie valeur et que son potentiel haussier est très important au vu de la quantité d’argent dette qui circule au niveau mondial. Nous pensons que la prochaine crise qui sera beaucoup plus forte que celle de 2008 propulsera le cours du métal jaune à des sommets entre $3000 et $4000 l’once si ce n’est plus indiquant par là que les investisseurs institutionnels et les particuliers se tournent massivement vers l’or pour préserver leur capital. (la manipulation du cours étant intenable dans cette situation)

Mais revenons à la monnaie fiduciaire. Le billet de banque à cours forcé fut rapidement imposé comme seule monnaie légale constituant ainsi un monopole monétaire et les Accords de Bretton Woods en 1971 ont définitivement enterré la couverture en or métal. Cette transformation s’est largement déroulée avec l’appui idéologique et les théories fallacieuses du pro-inflationiste John Maynard Keynes, le principal artisan du système monétaire international de l’après guerre qui était un virulent opposant à l’or. Son influence a été considérable à tel point qu’il a servit de justification au statisme et à l’interventionnisme des banques centrales par le biais de leurs « politiques monétaires »destructrices. Aujourd’hui les monnaies sont gagées sur du vent et deux sources d’émission de fausse monnaie sont identifiées: les banques centrales et les banques commerciales par les réserves fractionnaires. (notons que le système bancaire des réserves fractionnaires violent les droits de propriété)

Aujourd’hui la majorité des individus et encore plus inquiétant – les parlementaires – ignorent les fondamentaux de la monnaie. Cette thématique est pour ainsi dire inexistante dans le cursus académique. On trouve dans les bibliothèques universitaires une très grande quantité de livres sur les cycles économiques – une conséquence des politiques monétaires débridées – et si peu sur les principes d’une monnaie saine et honnête – prônés par les économistes dite de l’Ecole Autrichienne d’Economie tels Ludwig Von Mises, Murray Rothbard, Maurice Allais et bien d’autres.

L’émission de billets de banque en quantité illimitée et les réserves fractionnaires ont démultiplié l’inflation à tel point que le dollar américain a perdu 99% de sa valeur depuis 1913 (90% pour le franc suisse) et ce faisant a perverti la société au niveau politique, économique, financier, académique, social et culturel.

Fausse monnaie et réserves fractionnaires, le chaos inflationniste et ses conséquences

Nous entendons par « inflation » l’expansion de la masse monétaire en circulation qui dans son usage habituel signifie une augmentation généralisée des prix.

- l’inflation est basée sur une économie de la dette (les états ont l’obligation de se financer auprès des banques commerciales et des marchés financiers)

- En plus des impôts directs et indirects l’inflation est une confiscation anonyme et cachée du revenu de celui ou celle qui l’a durement gagné par le fruit de son travail

- l’inflation est un impôt non consenti qui permet ce que le contribuable n’accepterait jamais de payer via un prélèvement idoine : les guerres, interventions militaires et conflits armés

- l’inflation opère une redistribution de la richesse, elle confisque arbitrairement et finance des prestations qui gonflent les déficits publics

- l’inflation agit comme un transfert de richesses des faibles revenus (ceux qui vivent de leur travail) vers les plus riches (ceux qui vivent de leur capital). Les banques sont les premières bénéficiaires des liquidités inflationnistes et illimitées qui leurs sont mises à disposition par les banques centrales. La perte de pouvoir d’achat induite dans l’économie réelle sur les faibles revenus est décalée dans le temps.

- l’inflation favorise les grosses structures, les multinationales et la concentration verticale (elles ont facilement accès au crédit, ont des réserves de cash importantes, elles rachètent les concurrents plus faibles et payent peu d’impôts en recrutant du personnel spécialisé dans l’optimisation fiscale)

- l’inflation favorise les fusions-acquisitions (très grandes quantités de liquidités inflationnistes en circulation qui permettent la spéculation, un gonflement artificiel des cours en Bourse qui ne correspond pas à l’économie réelle, les produits dérivés, hedge funds) Les victimes de la bulle cyclique se font alors racheter à vil prix.

- l’inflation supprime progressivement la concurrence et les petites entités (fusions-acquisitions, taxes sur les entreprises que seules les grosses structures peuvent supporter)

- l’inflation décourage l’épargne et empêche la constitution d’un capital (taux d’intérêts quasi nuls)

- l’inflation encourage l’achat à crédit et l’esclavagisme économique (course à la croissance sans fin, perte des valeurs, mentalité de la possession immédiate)

- l’inflation gaspille les richesses et favorise des investissements non rentables (des taux d’intérêts très bas encourage des investissements qui ne seraient pas rentables avec des taux plus élevés) L’inflation favorise les faillites d’entreprises.

- l’inflation favorise le globalisme et le rachat de sociétés indigènes par des sociétés étrangères (dévaluation compétitives, croissance domestique faible oblige à l’internationalisation)

- l’inflation hypothèque les revenus des retraités (pouvoir d’achat réduit, caisses de pensions qui investissent dans les produits dérivés)

- Malgré les progrès technologiques et l’élévation du niveau de vie l’inflation empêche la réduction du temps de travail hebdomadaire et oblige de travailler plus pour maintenir la cellule familiale (coïncidé avec l’entrée des femmes sur le marché du travail, un salaire ne suffit plus)

- l’inflation favorise la démagogie politique (les politiciens peuvent se faire réélire en promettant des dépenses étatiques financées par la dette)

- l’inflation fait progresser l’économie souterraine (forte taxation, TVA élevée, bureaucratie, baisse du pouvoir d’achat)

- l’inflation favorise les impôts et les prélèvements (stagnation économique, faibles entrées fiscales, remboursement des intérêts de la dette)

- l’inflation favorise la répression fiscale et un état intrusif (développement du statisme, d’institutions supranationales sans légitimité, pression de la dette)

- l’inflation favorise la centralisation du pouvoir: les crises, récessions, dépressions « justifient » toujours plus d’interventionnisme, de planisme. (le responsable du problème se pose en redresseur de tors)

- l’inflation décourage l’entrepreneuriat et la création d’emplois (développement du planisme, de la bureaucratie, d’un code du travail et de réglementations contraignants)

- l’inflation rend difficile la possibilité de faire fortune (ascenseur social) Les riches sont de plus en plus riches, les survivants (prolétaires et classe moyenne) de plus en plus pauvres.

- l’inflation favorise le développement de produits de moindre qualité (réduction des coûts fixes pour maintenir les marges)

- l’inflation décourage l’innovation (instabilité, incertitude, baisse des profits)

- L’inflation est le carburant du collectivisme et érode progressivement les libertés individuelles

¹ Fiat currency : monnaie sans aucune valeur intrinsèque ni couverture métallique or ou argent (fonctionne uniquement sur la confiance de ceux qui l’acceptent et l’utilisent)

Ludovic Malot 13/3/2014

En savoir plus sur Le blog A Lupus un regard hagard sur Lécocomics et ses finances

Abonnez-vous pour recevoir les derniers articles par e-mail.

Catégories :Art de la guerre monétaire et économique, Changes et Devises, Etats-Unis, Gold et Métaux Précieux, Inflation, inflation importée, monétarisation de la dette, L'Etat dans tous ses états, ses impots et Nous, Mon Banquier est Central, Monétarisme, Propagande et Manipulation, Répression Financière

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS....SOUTENEZ CE BLOG FAITES UN DON

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS....SOUTENEZ CE BLOG FAITES UN DON

ne serait on pas plutôt en période de « stagflation » ?

En période d’inflation, en général les prix augmentent mais le chômage baisse… inversement pour la déflation : les prix baissent mais le chômage augmente…

En revanche, la stagflation, c’est bien ce qui vous décrivez.. les prix montent et le chômage avec…

J’aimeJ’aime

« On trouve dans les bibliothèques universitaires une très grande quantité de livres sur les cycles économiques – une conséquence des politiques monétaires débridées – et si peu sur les principes d’une monnaie saine et honnête – prônés par les économistes dite de l’Ecole Autrichienne d’Economie tels Ludwig Von Mises, Murray Rothbard, Maurice Allais et bien d’autres. »

Mises n’a jamais combatu la reserve fractionnaire. Tout juste considérait-il qu’en conséquence du monopole de la BC, ses réserves à elle, devaient rester très élevées.

Il n’y a que Rothbad qui a defendu cette idée.

J’aimeJ’aime

c’est moins liquide un tableau de maitre 🙂

J’aimeJ’aime