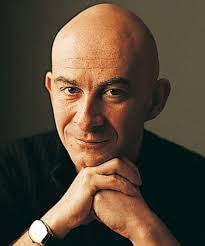

Alain Madelin : La BCE a commencé à transformer l’euro en drachme

Lorsque les Etats membres d’une monnaie unique sont aussi divergents, sa viabilité exige deux conditions, selon l’auteur : une discipline commune minimale, et une flexibilité des salaires et des prix pour compenser l’impossible variation des changes. Ce sont les défaillances politiques de l’Europe qui ont conduit à la nécessité d’un ajustement brutal en Grèce. Et aujourd’hui, la BCE à se montrer moins orthodoxe pour sauver l’euro.

Lorsque les Etats membres d’une monnaie unique sont aussi divergents, sa viabilité exige deux conditions, selon l’auteur : une discipline commune minimale, et une flexibilité des salaires et des prix pour compenser l’impossible variation des changes. Ce sont les défaillances politiques de l’Europe qui ont conduit à la nécessité d’un ajustement brutal en Grèce. Et aujourd’hui, la BCE à se montrer moins orthodoxe pour sauver l’euro.

Monétarisation de la Dette européenne : prêt pour le grand saut ??? (cliquez sur le lien)

PLUS DE MADELIN EN SUIVANT :

Si la crise grecque prend cette ampleur, c’est qu’elle est à la fois révélatrice d’une crise de l’euro et des risques du surendettement des Etats. Sans l’euro, une Grèce surendettée dans sa monnaie trouverait une porte de sortie dans la dévaluation. En jouant les pompiers, l’Europe et le FMI permettent à la Grèce de placer sa dette.

Reste la question « pourra-t-elle rembourser ? ».

Hans-Werner Sinn : La Grèce ne remboursera jamais l’aide financière à l’Allemagne (cliquez sur le lien)

Et cette question dépasse les frontières de la Grèce. Si certains ont pu croire que la crise annonçait le retour des Etats pour discipliner les marchés irresponsables, nous assistons aujourd’hui au grand retour des marchés financiers qui viennent rappeler à l’ordre des Etats irresponsables !

La cigale grecque par Marie-Hélène Miauton (cliquez sur le lien)

La faiblesse congénitale de l’euro tient dans l’application politique monétaire unique des pays fortement hétérogènes : dans leur culture économique, la structure de leur économie, leur démographie, leur sensibilité aux chocs externes, leur tolérance à l’inflation, leur productivité, etc…

De telles différences n’empêchent pas l’usage d’une même monnaie. Après tout, l’or a servi de monnaie commune à des pays encore plus différents. Mais faute d’une mobilité du travail au sein d’un même espace et d’un super Etat pour assurer la solidarité financière (à l’instar des transferts financiers massifs liés à la réunification allemande autour d’une même monnaie), la viabilité de l’euro exige deux conditions.

Primo, que chacun de ses membres respecte une discipline commune minimale pour que la dette reste soutenable. C’est précisément ce que les fameux critères de Maastricht ont voulu imposer : dans certaines conditions de dettes, de croissance et d’inflation, 3% de déficit est la limite au-delà de laquelle les États sont contraints d’emprunter pour rembourser les intérêts sur leurs emprunts précédents. Un système à la Madoff, en somme !

Secundo, une très grande flexibilité des salaires et des prix pour permettre, dès lors que la variation des taux de change ne joue plus, l’ajustement des différences par une variation des prix relatifs.

Or l’Europe politique a failli sur ces deux points. De grands pays comme l’Allemagne et la France ont donné l’exemple de l’indiscipline budgétaire. Les réformes prévues par l’agenda de Lisbonne pour assouplir et moderniser nos économies sont restées lettre morte.

Coupables aussi les marchés financiers et les agences de notation qui, depuis belle lurette, auraient dû barrer la route au surendettement par des exigences de taux d’intérêt plus élevés ou par une révision de leur notation.

Résultat, une exigence d’ajustement brutale. Faute de baisser les prix par une dévaluation, il faut mener une politique de déflation pour baisser les salaires, les prestations sociales et l’ensemble des prix, y compris ceux des actifs.

Avec le risque de voir une telle politique étouffer toute croissance et toute perspective de sortie de crise. Avec le risque aussi, comme le montre l’histoire, de voir de telles politiques déflationnistes se retourner contre la démocratie.

On comprend que la restructuration de la dette grecque apparaisse aux yeux de beaucoup comme inéluctable. Et que dès lors, ces perspectives de décote affectent nombre d’institutions financières. D’autant que le risque de contagion à d’autres pays menace, sans parler de la perspective angoissante d’un « bank run » grec, c’est-à-dire d’un retrait massif des dépôts bancaires qu’aucune garantie de l’Etat grec ne pourrait contrer.

Alors le mécanisme de l’euro est-il menacé d’imploser ?

Nouriel Roubini : “Une implosion de l’euro ne peut pas être exclue” (cliquez sur le lien)

Non, car ce serait un échec si cuisant pour toutes les classes politiques européennes et pour la BCE que tout sera mis en oeuvre pour sauver l’euro. Faute de pouvoir transformer à bref délai les Grecs en Allemands, il restera toujours la possibilité de transformer l’euro en drachme !

Alors que Jean-Claude Trichet avait juré que jamais la Banque centrale européenne ne prendrait du mauvais papier en pension, la suspension des critères d’éligibilité des titres grecs acceptés en échange de crédits de la banque centrale, et peut-être bientôt l’achat direct de titres souverains par la BCE aux banques commerciales, montrent que la BCE est prête à accomoder son orthodoxie pour sauver l’euro.

Charles Gave : Quand les bornes sont dépassées, il n y a plus de limites (cliquez sur le lien)

Alain Madelin la tribune mai10

EN COMPLEMENT : De l’utilité de la vertu (monétaire)

Par François Lenglet, rédacteur en chef à La Tribune.MAI10

Le théorème de Trichet est encore mieux que le pari de Pascal : il y a avantage à être vertueux, car celui qui n’a jamais fait d’écart de conduite peut, en cas de nécessité, se draper dans sa réputation pour commettre un vrai péché en toute impunité.

Le théorème de Trichet est encore mieux que le pari de Pascal : il y a avantage à être vertueux, car celui qui n’a jamais fait d’écart de conduite peut, en cas de nécessité, se draper dans sa réputation pour commettre un vrai péché en toute impunité.

Voilà des années que le président de la Banque centrale européenne « tympanise » l’opinion publique avec ses discours de père La Rigueur sur la désinflation compétitive. Voilà des années qu’il exhorte les gouvernements à respecter le Pacte de stabilité et ses contraintes budgétaires. A côté de lui, Antoine Pinay est un plaisantin. Raymond Barre, un comique de cirque.

Et c’est Trichet qui, il y a deux jours, a rompu avec l’orthodoxie, en acceptant de prendre à son bilan des obligations « pourries » du Trésor grec comme garantie.

Dans le monde des banques centrales, cette opération apparemment technique est l’équivalent d’un péché capital. Il s’agissait d’éviter ainsi le retour de la panique sur les marchés interbancaires européens : la BCE a utilisé sa crédibilité pour sauver, temporairement, l’euro. Et c’est vrai que la crédibilité est faite pour servir en cas de besoin. Le seul problème du théorème de Trichet, c’est qu’il ne marche qu’une fois. Un dévot qui cède deux fois à la tentation perd sa réputation, et n’est plus d’aucune utilité.

N’en demandons donc pas trop à la Banque centrale européenne. Les emprunteurs privés ont fait défaut, ce sont les banques commerciales qui ont payé. Les banques ont fait défaut, il a fallu aller chercher les Etats. Les Etats européens commencent à faire défaut, c’est la BCE qu’on vient aujourd’hui tirer par la manche. Mais c’est notre dernière ligne de défense. Après, il ne restera guère qu’à solliciter le Ciel, et il n’est pas sûr qu’il réponde.

Catégories :Changes et Devises, Déflation, Europe, Mon Banquier est Central, Trappe à Dettes

RSS - Articles

RSS - Articles NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS....SOUTENEZ CE BLOG FAITES UN DON

NI PUB, NI SPONSOR, NI SUBVENTION, SEULEMENT VOUS ET NOUS....SOUTENEZ CE BLOG FAITES UN DON

Que peut-on espérer de Trichet …

Voir Marc TOUATI il y a 2-3 jours qui explique bien la non viabilité de ce montage absurde à 27 membres …